Кажется, что вести бизнес в офшорном государстве — это исключительно плюсы: не нужно платить налоги, сдавать отчетность и раскрывать сведения о реальных бенефициарах и выгодоприобретателях. Так ли это на самом деле, и какие есть риски работы с офшорными компаниями, читайте в статье от экспертов Контур.Фокуса.

Проверьте иностранную компанию

Контур.Фокус сформирует документ с регистрационными данными, сведениями о сотрудниках, бизнес-показателями и другой важной информацией

Что такое офшор

Офшор (офшорная зона) — это государство или территория внутри него, где предусмотрен льготный режим налогообложения, или нет необходимости раскрывать информацию о финансовых операциях. Такое определение прямо следует из названия Приказа Минфина РФ от 05.06.2023 № 86н.

В офшорной юрисдикции налогов или совсем нет, или их размер очень мал по сравнению с обязательными платежами в стране, где бизнес ведет реальную деятельность.

В России офшорных зон как таковых нет. Однако льготное налогообложение введено на отдельных территориях:

- в специальных административных районах (САР);

- в особых экономических зонах (ОЭЗ);

- в территориях опережающего развития (ТОР);

- в инновационных центрах «Сколково» и «Сириус».

Подробнее про офшоры в России мы рассказали в статье «Оффшорные зоны России в 2024 году».

Как работают офшоры

Офшорные компании могут работать разными способами. Зависит от специфики бизнеса и вида его деятельности. Однако самыми популярными и чаще всего вызывающими вопросы с позиции налогового законодательства остаются два вида офшорных схем.

Первая — оформление товарных знаков и прочих нематериальных активов на компанию из офшорного государства. Офшорная организация-правообладатель по лицензионному договору передает российскому юрлицу право пользования товарным знаком за плату. Компания из России за счет лицензионных платежей уменьшает налоговую базу по налогу на прибыль, а на счетах офшора накапливается доход, который в дальнейшем распределяется в пользу владельцев бизнеса.

Вторая — перепродажа товаров через офшор. Компания из России продает товары организации из офшорной зоны с минимальной наценкой, а потом эта фирма реализует товары конечному покупателю по рыночным ценам. В таком случае в российском юрлице «оседает» минимальная прибыль, а основной заработок остается в зоне с выгодным налоговым законодательством.

Убедитесь в надежности контрагента

Контур.Фокус проанализирует финансовое состояние и судебные дела компании, предупредит о банкротстве и других рисках

Типы офшорных зон

Неофициально все офшорные юрисдикции делятся на три группы:

- «белые» офшоры — частичная льгота по налогам, есть отчетность и раскрытие информации о бенефициарах, конфиденциальность минимальна;

- «серые» офшоры — льготы практически по всем налогам, есть отчетность и раскрытие информации о бенефициарах, конфиденциальность минимальна;

- «черные» офшоры — налогов нет или они несущественны, отчетности нет, сведения о бенефициарах не разглашаются.

«Черные» офшоры обеспечивают полную конфиденциальность для собственников бизнеса. Поэтому налоговые органы разных стран очень внимательно относятся к сделкам с компаниями из таких юрисдикций. «Белые» конфиденциальности не дают, зато сотрудничество с ними практически не вызывает вопросов со стороны налоговиков. «Серые» офшоры — это «пограничные» территории, к которым налоговые органы государств относятся по-разному.

Для чего создаются офшорные зоны

Офшор — это инструмент, который интересен как предпринимателям, так и территориям, где введен льготный режим налогообложения. О плюсах для каждой из стороны расскажем далее.

Выгода для предпринимателя-резидента офшора

Резидент классического офшора получает одно или сразу несколько из преимуществ:

- нулевые или минимальные налоговые платежи для компании — налоги в офшорной зоне намного ниже, чем в государстве, где компания фактически ведет деятельность;

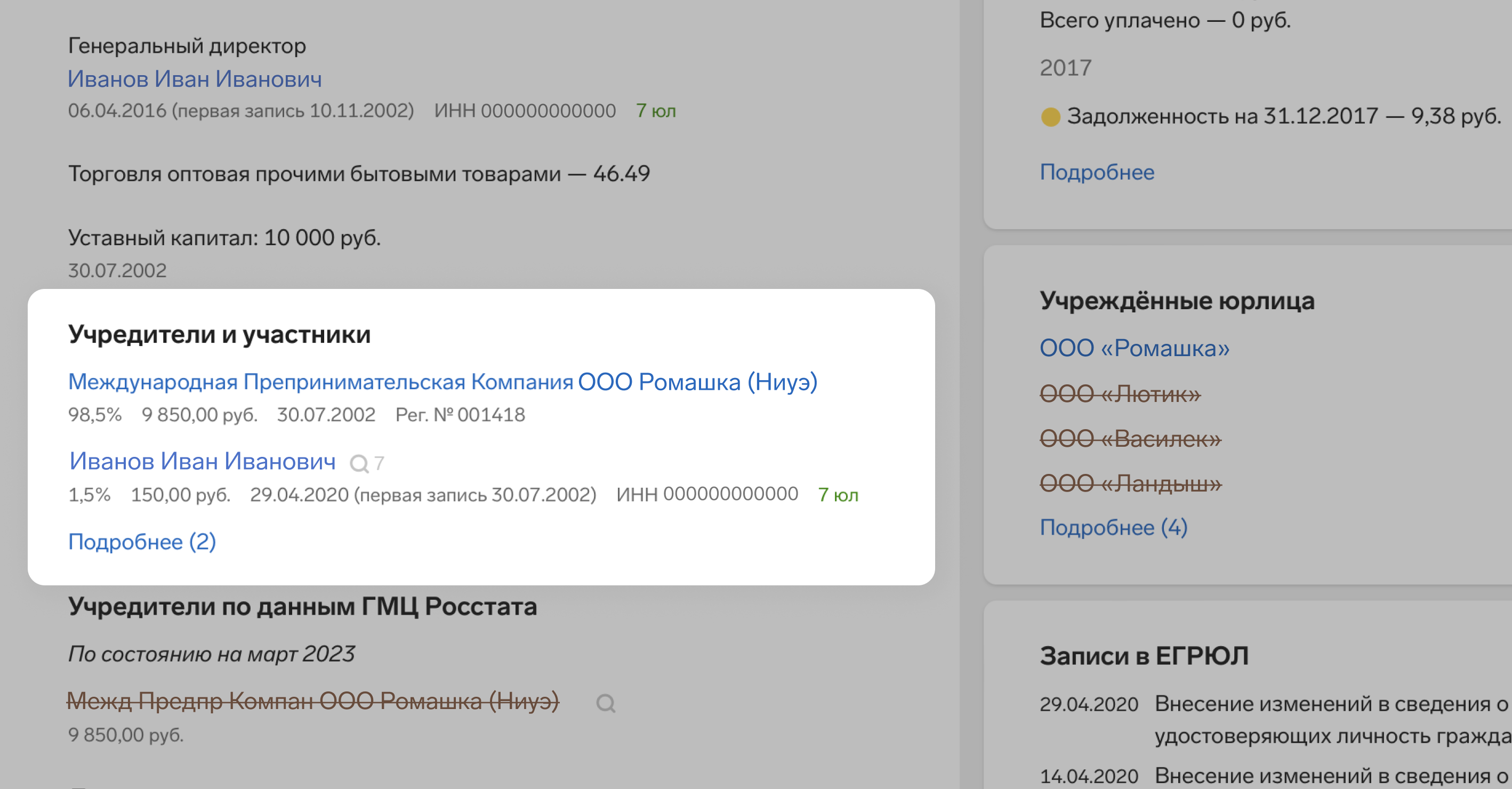

- сокрытие информации об учредителях и бенефициарах — эта функция интересует владельцев фирм, которые включены в какие-либо списки, например, санкционные;

- сокрытие информации о финансовых операциях и активах — это может заинтересовать бизнес, который не всегда ведет легальную деятельность, например, для сокрытия доходов, вывода активов;

- отсутствие обмена налоговой информацией с другими странами — офшорные территории не раскрывают сведения о своих резидентах налоговым юрисдикциям других стран.

Разберем в общих чертах налогообложение в России. Организация на общем режиме должна платить налог на прибыль по ставке 20 % и НДС по ставке 20 %. А для того, чтобы владелец бизнеса получил дивиденды нужно будет еще заплатить НДФЛ по ставке 13-15 %.

Кроме того, если у учредителя две и более компаний — сделки между ними будут под особым контролем ФНС, так как они совершены между взаимозависимыми лицами. Если налоговая установит нерыночный характер операций, могут доначислить ряд налогов. Это затрудняет для учредителя возможность перераспределения ресурсов из одного бизнеса в другой.

Поэтому некоторые предприниматели стремятся зарегистрировать фирму в офшорной зоне. Во-первых, налоговая нагрузка меньше. Во-вторых, информация о бизнесе скрыта практически от всех органов и государств. А значит, налоговая не сможет пересчитать и доначислить налоги. В-третьих, снижаются риски рейдерского захвата, опять же по причине частичного или полного неразглашения информации о бенефициарах.

Многие государства продолжают ужесточать налоговое законодательство в сфере борьбы с офшорами. Разрабатываются новые методы поиска конечных владельцев офшорных компаний. Вводятся штрафы и наказания за незаконные офшорные операции. Часть стран добровольно подключается к системам обмена налоговой информацией.

Выгода для создателя офшора

На первый взгляд для офшорного государства такой статус невыгоден — налоговые поступления от резидентов минимальны, так еще и ухудшается репутация среди других стран. Но на самом деле это не так.

Цель офшора — привлечение зарубежного капитала. Новый резидент так или иначе откроет себе банковский счет, наймет несколько сотрудников, арендует офис, внесет госпошлины и так далее. В некоторых офшорах даже требуют, чтобы резидент вел хозяйственную деятельность, нанимал сотрудников и уплачивал ежегодные платежи.

Ввиду того, что открытием организации в офшоре занимается обычно крупный бизнес с большим капиталом, даже такие небольшие платежи — это существенный вклад в бюджет, особенно если резидентов много.

Офшор обычно появляются в странах с неразвитой экономикой. Для них предоставление налоговых льгот и нераскрытие финансовой информации — это способ конкурентной борьбы за офшорный капитал крупных компаний.

Законно ли использование офшоров

Открыть компанию в другой стране имеет право каждый российский гражданин, если иные ограничения не установлены офшорным государством. Например, некоторые страны могут требовать, чтобы учредителем или директором выступал гражданин офшора.

Однако нужно помнить, что для государства бизнес в офшорах невыгоден — ведь капитал утекает из страны, а бюджет недополучает налоговые доходы. Поэтому законодательство постоянно совершенствуется и вводит различные нормы для ограничения использования офшоров.

Важное условие — открытие зарубежной компании в стране с льготным налогообложением должно иметь экономическое обоснование. Сам факт экономии на налогах — это не обоснование, а скорее непосредственное подтверждение злого умысла. Неуплата или неполная уплата налога не могут быть основной целью бизнеса в силу ст. 54.1 НК РФ.

Обосновать наличие зарубежной компании можно следующими причинами:

- бизнес намерен продвигать свои товары и услуги на территории иностранного государства, где зарегистрирована новая организация;

- компания была открыта для выпуска иностранных облигаций;

- компания осуществляет исследования и разработки за рубежом;

- организация размещает акции на иностранной бирже ценных бумаг;

- фирма занимается реализацией электронных услуг и была создана для упрощения приема платежей и так далее.

Иными словами, бизнес в офшоре должен приносить доход и вести деятельность. Льготное налогообложение может быть не основным, но дополнительным фактором выбора страны регистрации бизнеса.

Налоговый контроль за российским бизнесом в офшорных зонах

Российские налогоплательщики обязаны уведомлять налоговую о контролируемых иностранных компаниях (КИК). Нужно отчитываться по размеру прибыли КИК и уплачивать соответствующий налог. Особенности налогообложения КИК и контролирующих лиц расписаны в Главе 3.4 НК РФ.

Также в сделках между отечественными компаниями и юрлицами из оффшорных территорий нужно помнить о Соглашениях об избежании двойного налогообложения (СИДН). Эти документы регулируют особенности исчисления налогов в международных операциях.

ФНС следит за трансфертным ценообразованием. Это значит, что сделки должны быть совершены на рыночных условиях. В противном случае налоговики могут доначислить неуплаченные налоги.

Черный список офшоров

Актуальный список оффшоров утвержден Приказом Минфина РФ от 05.06.2023 № 86Н. Он действует с 1 июля 2023 года и включает в себя 91 государство. Для сравнения — ранее в этом списке было только 42 страны. В реестр включены как государства, так и их отдельные территории. Помимо классических оффшорных территорий в список включены страны Евросоюза и США, так как они отказываются обмениваться с Россией налоговой информацией.

Приказом ФНС РФ от 01.12.2023 № ЕД-7-17/914@ утвержден список государств и территорий, которые не обмениваются налоговой информацией с Россией. В перечень включено 88 стран и 14 территорий.

Отдельный список офшоров также утвержден Указаниями ЦБ РФ от 07.08.2003 № 1317-У. Центральный Банк делит такие страны на три группы риска. Российские банки могут устанавливать корреспондентские отношения с банками-нерезидентами из первой группы без ограничений. А вот для работы со второй и третьей группой необходимо соблюсти требование к размеру собственного капитала банка-нерезидента.

При работе с компанией, у которой открыт зарубежный счет, нужно проверить в юрисдикции какого государства находится обслуживающий его банк. Если это офшор, нужно помнить о налоговых рисках и о том, что сделки с такой фирмой будут привлекать особое внимание ФНС РФ.

Налоговые последствия и риски

Список офшоров, утвержденный Минфином РФ, не носит формальный характер. Операции, которые российские лица проводят с компаниями из перечисленных юрисдикций, подпадают под особое налогообложение, например:

- по дивидендам в пользу российской организации нельзя применить льготную ставку 0 % (пп. 1, 1.1 п. 3 ст. 284 НК РФ);

- к дивидендам, процентам или роялти в пользу международной холдинговой компании нельзя применить льготную ставку 10 % по налогу на прибыль (пп. 1.3 п. 3 ст. 284 НК РФ);

- стоимость безвозмездно переданного имущества нельзя будет исключить из доходов (пп. 11 п. 1 ст. 251 НК РФ) и так далее.

В отношении компаний, зарегистрированных в странах, перечисленных в Перечне, утвержденном Приказом ФНС РФ от 01.12.2023 № ЕД-7-17/914@, по прибыли контролируемой иностранной компании (КИК) нельзя применить освобождение от налогообложения (п. 7 ст. 25.13-1 НК РФ).

Кроме того, все сделки с физическими лицами или иностранными организациями из Перечня относятся к контролируемым (пп. 3 п. 1 ст. 105.14 НК РФ). Взаимозависимость при этом значения не играет. Если сумма сделок с одним лицом превысит 120 млн рублей они будут признаны контролируемыми (п. 3 ст. 105.14 НК РФ).

В таком случае действует п. 2 ст. 105.16 НК РФ, согласно которому налогоплательщики обязаны уведомить налоговый орган обо всех контролируемых сделках в срок до 20 мая, следующего за годом, в котором такие операции были совершены. А налоговая имеет право запросить документы и подробную информацию по оффшорным операциям (ст. 105.15 НК РФ).

Налоговая может доказать, что сделки с офшорными компаниями были совершены с целью уклонения от уплаты налогов или сокрытия доходов. В таком случае орган будет может ссылаться на следующие статьи:

- ст. 54.1 НК РФ — о недопущении искажения и сокрытия фактов хозяйственной жизни;

- ст. 169 ГК РФ — о недействительности сделки, совершенной с противоправной целью;

- ст. 170 ГК РФ — о недействительности мнимых (совершенных только для вида — «на бумаге») и повторных сделок (когда одна операция фактически прикрывает другую).

Есть также риск и уголовного наказания по ст. 193 и 193.1 УК РФ. Они связаны с нарушением валютного законодательства. А за уклонение от уплаты налога наказание предусмотрено ст. 199 УК РФ.

Работа с офшорными компаниями — это всегда риск. Поэтому перед тем, как начать работу, нужно убедиться в надежности контрагента.

Проверьте иностранную компанию

Контур.Фокус сформирует документ с регистрационными данными, сведениями о сотрудниках, бизнес-показателями и другой важной информацией