Владельцы бизнеса часто говорят «дебиторка» и «кредиторка», «дебитор» и «кредитор». В статье разберем, что такое дебиторская задолженность, чем она отличается от кредиторской, и как с ней работать.

В этой статье:

- Дебиторская задолженность простыми словами

- Когда и как образуется дебиторская задолженность

- Чем дебиторская задолженность отличается от кредиторской

- Виды дебиторской задолженности

- Учет дебиторской задолженности в бухгалтерском учете

- Операции с дебиторской задолженностью

- Как управлять дебиторской задолженностью

- Как снизить дебиторскую задолженность

- Как снизить сомнительную и безнадежную дебиторку

- Списание дебиторской задолженности

- Как поступать с проблемной дебиторкой

- Как снизить риски невозвратной дебиторской задолженности с помощью API Контур.Фокуса

- Итоги

Убедитесь в надежности контрагента

Контур.Фокус проанализирует финансовое состояние и судебные дела компании, предупредит о банкротстве и других рисках

Дебиторская задолженность простыми словами

Дебиторская задолженность — это все суммы, которые бизнесу должны заплатить другие лица: покупатели, сотрудники, государство, страховые компании и так далее.

Компания, которая вправе требовать погашения долга — это кредитор. А должник — дебитор. Поэтому задолженность других лиц перед компанией и называют дебиторской.

Дебиторская задолженность — это не всегда денежный долг, обычно в дебиторку попадают все неисполненные обязательства контрагента.

Ниже рассмотрим основные варианты дебиторки с примерами.

| Дебиторская задолженность | Пример |

|---|---|

| Предоплата поставщику за товары, работы, услуги. |

Компания «Альфа» внесла поставщику «Браво» предоплату за товары. Получается «Альфа» — кредитор, а «Браво» — дебитор. При этом поставщик должен вернуть «Альфа» не деньги, а отгрузить товар на сумму предоплаты. |

| Отгрузка товаров, работ, услуг покупателям с отсрочкой платежа. |

Компания «Альфа» отгрузила «Омеге» готовую продукцию 22 октября 2022 года. По условиям контракта покупатель обязан рассчитаться за товары в течение 60 дней. Долг «Омеги» — это дебиторка. Начиная с 60-го дня после отгрузки, «Альфа» вправе требовать эти деньги. |

| Переплата по налогам и взносам |

Сумма налога на прибыль у «Альфы» составила 1 000 000 рублей. Организация решила перечислить в бюджет сразу 1 500 000 рублей. ФНС в таком случае выступит дебитором на 500 000 рублей. Налогоплательщик имеет право потребовать вернуть переплату или оставить ее в бюджете, чтобы засчитывать в счет погашения будущих налоговых начислений. |

| Займ сотруднику или другой компании |

«Альфа» предоставила сотруднику займ 300 000 рублей. Работник — дебитор, «Альфа» — его кредитор. «Альфа» по договору займа передал «Омеге» 10 000 000 рублей. С момента получения денег «Омега»— дебитор. При этом каждое частичное погашение долга будет уменьшать размер дебиторской задолженности на балансе «Альфы». |

| Деньги, выданные под отчет |

«Альфа» перечислила менеджеру по продажам 30 000 рублей на командировочные нужды: покупку билетов, бронирование гостиницы и так далее. Сотрудник будет дебитором до тех пор пока:

|

| Переплата по зарплате | Бухгалтер «Альфы» допустил ошибку и перечислил сотруднику зарплату на 5 000 рублей больше. Работник становится дебитором до тех пор, пока не вернет переплату. |

| Неустойки, подтвержденные контрагентом |

«Браво» допустил просрочку при поставке товаров. «Альфа» потребовал оплатить неустойку в размере 10 000 рублей, а «Браво» подтвердил готовность это сделать.. До тех пор пока должник не перечислит сумму неустойки, на балансе «Альфы» будет числиться дебиторская задолженность в размере 10 000 рублей. |

| Неуплаченные страховые премии |

«Альфа» заказал грузоперевозку своей партии товара. Грузоперевозчик при транспортировке повредил часть готовой продукции. «Альфа» обратилась в страховую компанию с просьбой о выплате страховой премии в размере 6 000 рублей. Если у компании есть согласие страховой на выплату, то до момента фактической выплаты 6 000 рублей попадает в дебиторку. |

Неустойки, пени и штрафы попадают в категории «Дебиторской задолженности» только в том случае, если (п. 76 Положения по ведению бухгалтерского учета,утвержденного Приказом Минфина РФ от 29.07.1998 № 34н):

- контрагент признал наличие долга;

- на сумму неустойки есть вступившее в силу решение суда.

Когда и как образуется дебиторская задолженность

Дебиторка появляется там, где стороны исполняют свои обязательства друг перед другом в разные моменты времени. Объясним на нескольких примерах.

Например, договор займа. Кредитор обязуется передать взаймы определенную договором сумму. Дебитор в свою очередь обязуется эту сумму вернуть. Эти два обязательства стороны исполнят в разные периоды времени. Например, кредитор передаст деньги в сентябре, а дебитор вернет их только в декабре.

Или отгрузка товаров с отсрочкой платежа. Обязанность продавца — передать товар, обязанность покупателя — оплатить. Если передача продукции и оплата происходят одномоментно, как в магазине, дебиторская задолженность не возникает. Но как только появляется отсрочка, то до момента расчета за отгрузку покупатель становится дебитором.

Дебиторка — это часть деятельности. Для многих покупателей получение отсрочки — это основное требование для заключения договора.

Дебиторка показывает сумму обязательств, по которым компания еще не получила встречного исполнения. Например, услугу оказали, но оплата пока не поступила.

С одной стороны, рост дебиторки показывает на деловую активность бизнеса: происходит отгрузка товаров, вносятся предоплаты и так далее. Но дебиторская задолженность — это не деньги.

Например, организация «Альфа» отгрузила компании «Громада» партию готовой продукции на 10 000 000 рублей на условиях отсрочки платежа на 90 дней. Себестоимость этой партии — 7 000 000 рублей.

На следующий день в компанию поступает новый заказ на 15 000 000 рублей. Для его исполнения нужно потратить на производство 10 000 000 рублей. Здесь и возникают проблемы. Фактически денег на расчетном счету у «Альфы» нет, есть только дебиторка, которой рассчитаться нельзя. От заказа придется отказаться.

Ситуацию из примера называют кассовым разрывом — рассчитываться перед своими поставщиками нужно сегодня, а деньги от покупателей поступят позже. Чем выше дебиторка, тем выше риск попадания на такой разрыв.

Кроме того, дебиторская задолженность сопряжена с риском ее непогашения. Поэтому прежде чем предлагать отсрочку покупателю или вносить предоплату поставщику, рекомендуем проверять своего контрагента. О том, как это сделать, мы рассказали в статье «Как проверить поставщика, а иногда и покупателя».

Чем дебиторская задолженность отличается от кредиторской

Кредиторская задолженность — это наоборот долги бизнеса перед его кредиторами: поставщиками, бюджетом, сотрудниками и так далее. Иногда кредитором может быть даже покупатель, например, если он внес предоплату или требует вернуть деньги за бракованный товар.

К кредиторским долгам относятся:

- предоплаты от покупателей;

- долги перед поставщиками;

- долги по заработной плате;

- начисленные и неуплаченные налоги и взносы;

- полученные кредиты и займы и так далее.

Кредиторка возникает тогда, когда контрагент свои обязательства исполнил, а вот компания еще нет.

Например, «Альфа»получила предоплату от «Браво» в размере 5 000 000 рублей в счет будущей отгрузки. «Браво» — это кредитор, так как он исполнил свою обязанность по договору и оплатил стоимость товаров. «Альфа» — дебитор, так как она свои обязанности еще не выполнил.

Виды дебиторской задолженности

Дебиторку можно группировать по различным признакам. Разберем основные признаки классификации.

Вероятность погашения

По вероятности погашения дебиторку подразделяют на сомнительную и безнадежную.

Сомнительная задолженность — долг дебитора, который не обеспечен залогом, поручительством или банковской гарантией и который не погашен или не будет погашен в срок (п. 70 Положения по ведению бухгалтерского учета,утвержденного Приказом Минфина РФ от 29.07.1998 № 34н). В Налоговом кодексе сомнительной задолженностью признается только необеспеченный и непогашенный долг в установленный срок (п. 1 ст. 266 НК РФ).

Узнайте о долгах контрагента перед налоговой

Проверьте добросовестность партнера как налогоплательщика: оцените сумму задолженностей и уплаченных налогов в зависимости от их вида

Безнадежная задолженность — долг с истекшим сроком исковой давности или задолженность уже ликвидированных дебиторов (п. 2 ст. 266 НК РФ).

По общему правилу срок исковой давности 3 года (ст. 196 ГК РФ). По истечению срока исковой давности кредитор теряет право на обращение с исковым заявлением о взыскании долга в суд.

Истечение срока начинается с того дня, когда кредитор узнал или должен был узнать о нарушении своих прав (ст. 200 ГК РФ). Эти даты зависят от условий договора с дебитором::

- если договором установлен срок платежа — исковая давность считается со дня, следующего за последним днем платежа по договору;

- если в договоре срок не установлен — кредитор имеет право самостоятельно установить дату погашения долга, исковая давность начинает отсчет после этой даты;

- если в договоре срок не установлен, но кредитор направил претензию о погашении задолженности — исковая давность начинает течь со дня выставления требования.

Срок исчисления исковой давности может быть приостановлен по причинам, перечисленным в ст. 202 ГК РФ. Общий срок исковой давности с учетом всех приостановок не может превышать 10 лет (п. 2 ст. 196 ГК РФ).

Сроки погашения

По срокам погашения дебиторка делится на краткосрочную и долгосрочную.

Краткосрочная или текущая задолженность — дебиторка со сроком погашения до одного года. Например, отгрузка товаров с отсрочкой, краткосрочный займ, предоплата поставщику.

Долгосрочные долги — дебиторка со сроком погашения более одного года. Например, долгосрочные займы на крупные инвестиционные проекты.

Сроки погашения обязательств

По типу оплаты обязательств дебиторка бывает срочная (нормальная) и просроченная.

Срочная задолженность — долги дебитора, время погашения которых еще не наступило.

Просроченная задолженность — долги дебитора, по которым нарушены сроки исполнения.

Например, если товары были отгружены покупателю с отсрочкой на 10 дней, то долг дебитора считается нормальным в рамках десятидневного срока. Но если он не рассчитается за это время, то задолженность уйдет в разряд просроченных.

Для сохранения финансовой устойчивости бизнес должен следить за платежной дисциплиной своих дебиторов и не допускать, чтобы срочные долги переходили в просроченные. Если такое происходит, это нарушает платежный календарь компании и, следовательно, может привести к кассовому разрыву.

Дебиторы

Долги можно группировать в зависимости от того, кто является должником. Вот несколько вариантов дебиторов и свойственной им задолженности:

- поставщики — задолженность по внесенным предоплатам в счет будущих отгрузок;

- покупатели — задолженность за отгруженные в их адрес товары, работы и услуги;

- бюджет и внебюджетные фонды — задолженность госбюджета в результате переплаты по налогам и взносам;

- сотрудники — долги по полученным займам, подотчетным суммам, переплаченной зарплате, нанесенному ущербу;

- учредители — задолженность по взносу в уставный капитал.

Учет дебиторской задолженности в бухгалтерском учете

Дебиторка — это актив компании, который учитывают в бухгалтерском балансе по строке 1230 «Дебиторская задолженность». Задолженность подлежит обязательной инвентаризации независимо от сроков погашения.

| II. ОБОРОТНЫЕ АКТИВЫ | |

|---|---|

| Запасы | 1210 |

| Налог на добавленную стоимость по приобретенным ценностям | 1220 |

| Дебиторская задолженность | 1230 |

| Финансовые вложения (за исключением денежных эквивалентов) | 1240 |

| Денежные средства и денежные эквиваленты | 1250 |

| Прочие оборотные активы | 1260 |

| Итого по разделу II | 1200 |

Для учета дебиторки используют следующие счета бухгалтерского учета:

- 60 «Расчеты с поставщиками и подрядчиками»;

- 62 «Расчеты с покупателями и заказчиками»;

- 68 «Расчеты по налогам и сборам»;

- 69 «Расчеты по социальному страхованию и обеспечению»;

- 70 «Расчеты с персоналом по оплате труда»;

- 71 «Расчеты с подотчетными лицами»;

- 73 «Расчеты с персоналом по прочим операциям»;

- 75 «Расчеты с учредителями»;

- 76 «Расчеты с разными дебиторами и кредиторами».

Накопление дебиторской задолженности отражается по дебету вышеназванных счетов. А погашение или списание — по кредиту.

Операции с дебиторской задолженностью

Дебиторская задолженность — это недополученные средства: деньги на счетах, товары и сырье на складах. Поэтому дебиторкой нужно правильно управлять.

Контроль дат погашения дебиторской задолженности

Кредитор должен самостоятельно отслеживать платежную дисциплину своих дебиторов. Для этого ведут учет дат погашения долгов и рассылают должникам напоминания о предстоящих платежах.

Доверять платежную дисциплину должнику — риск. В оплате собственных долгов дебитор заинтересован гораздо меньше, чем его кредитор.

В идеале лучше автоматизировать контроль за долгами дебиторов. «Ручной» контроль требует больших трудозатрат, которые растут пропорционально количеству дебиторов.

Инвентаризация дебиторской задолженности

Дебиторка — это актив компании, который подлежит инвентаризации. В некоторых случаях эта процедура может быть организована по инициативе компании, а в некоторых, например, при подготовке годовой отчетности или при реорганизации — она обязательна.

Инвентаризация помогает выявить сомнительную и безнадежную задолженность. С первой необходимо работать, чтобы успеть взыскать ее до тех пор пока она не перейдет в разряд безнадежной.

Несмотря на свое название, с безнадежной задолженностью тоже можно работать. Для начала нужно проверить сроки исковой давности — даже если они истекли, можно попробовать их восстановить.В таком случае долг перейдет в разряд сомнительных и его можно будет взыскать через суд.

Проверка должников

Проверять контрагента нужно не только перед заключением договора, но и в то время, когда он уже стал дебитором компании. Даже если на момент подписания контракта финансовая устойчивость партнера была на уровне, то после она могла резко снизится.

В некоторых ситуациях нужно действовать быстро, чтобы успеть взыскать с дебитора свои деньги. Это, например, банкротство должника или его ликвидация.

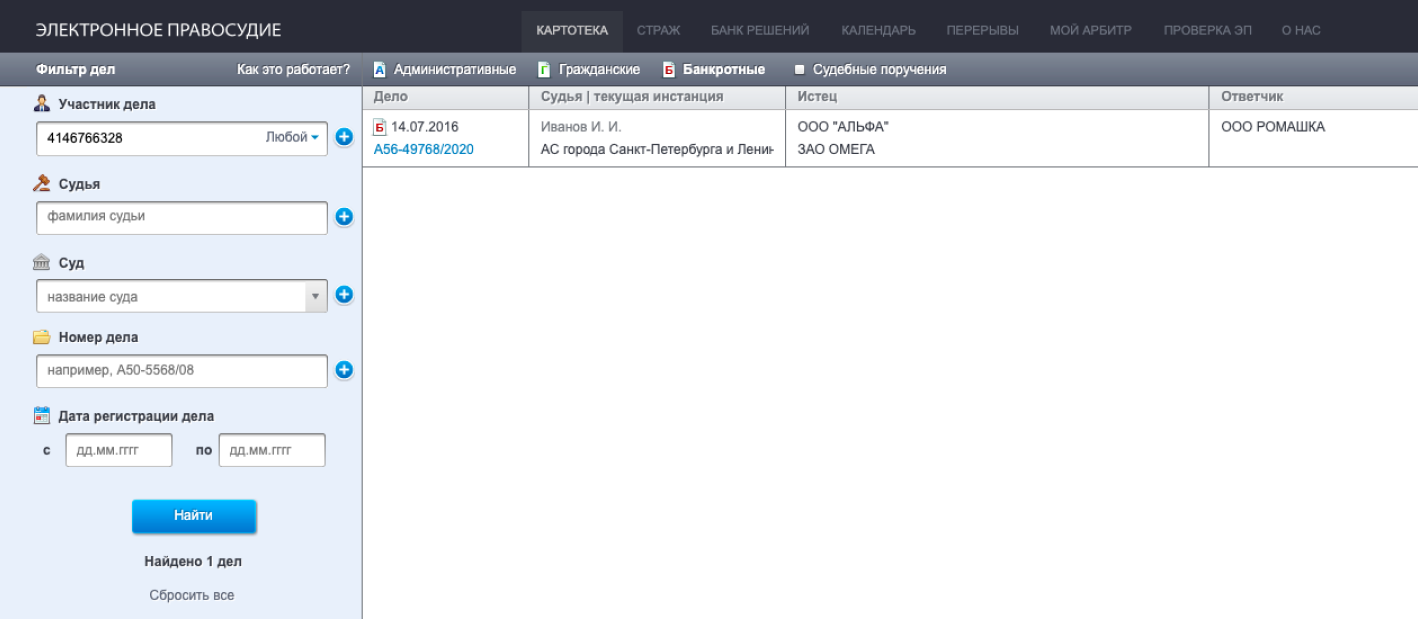

В «Картотеке арбитражных дел (КАД)» по ИНН контрагента можно найти все судебные процессы, где он принимал участие. В первую очередь ищем банкротные дела (они обозначены красной буквой «Б»).

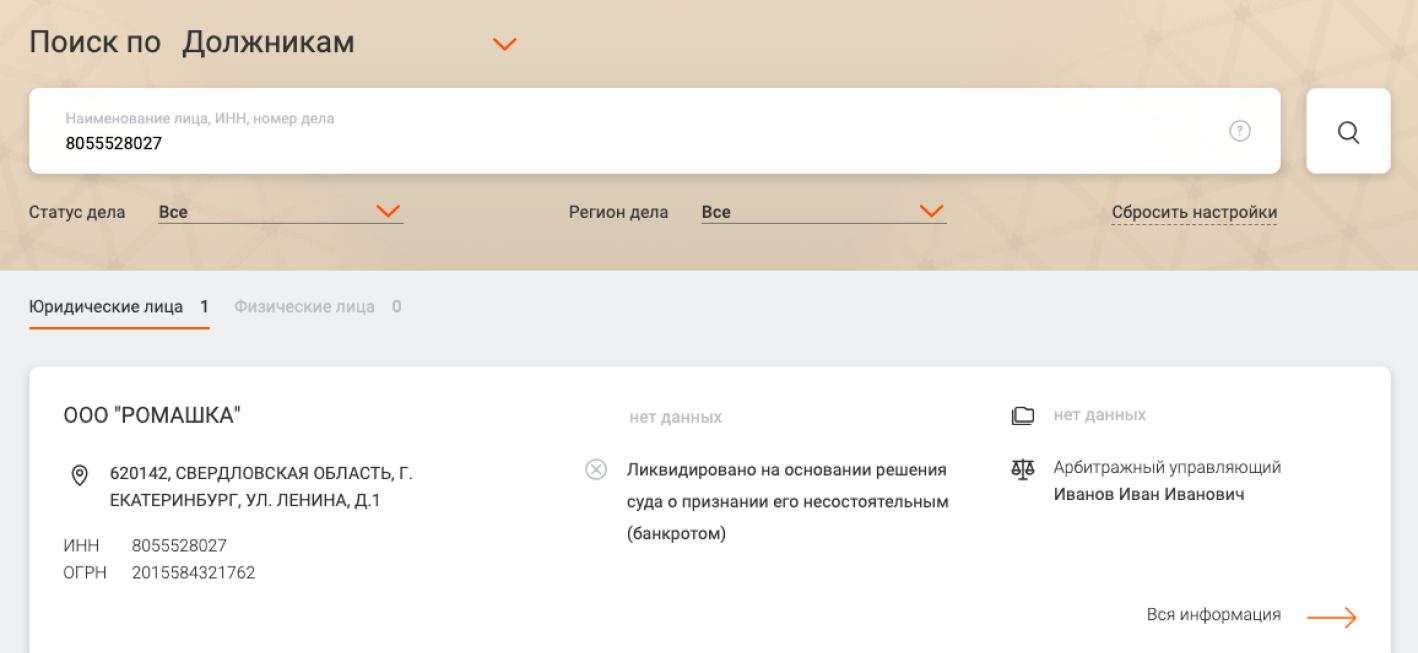

Узнать о введении процедуры банкротства контрагента также можно в Едином федеральном реестре сведений о банкротстве (ЕФРСБ).

Если в отношении партнера возбуждено дело о банкротстве, нужно готовить заявление о включении в реестр требований кредиторов. В таком случае задолженность будет погашена за счет реализации имущества должника.

Если банкротных дел нет, смотрим судебные дела, где партнер выступает ответчиком. Большое количество исковых заявлений о взыскании долгов — явный признак ухудшения финансового состояния контрагента. Следовательно, возрастает риск неоплаты долга. Лучше подготовить претензию и исковое заявление.

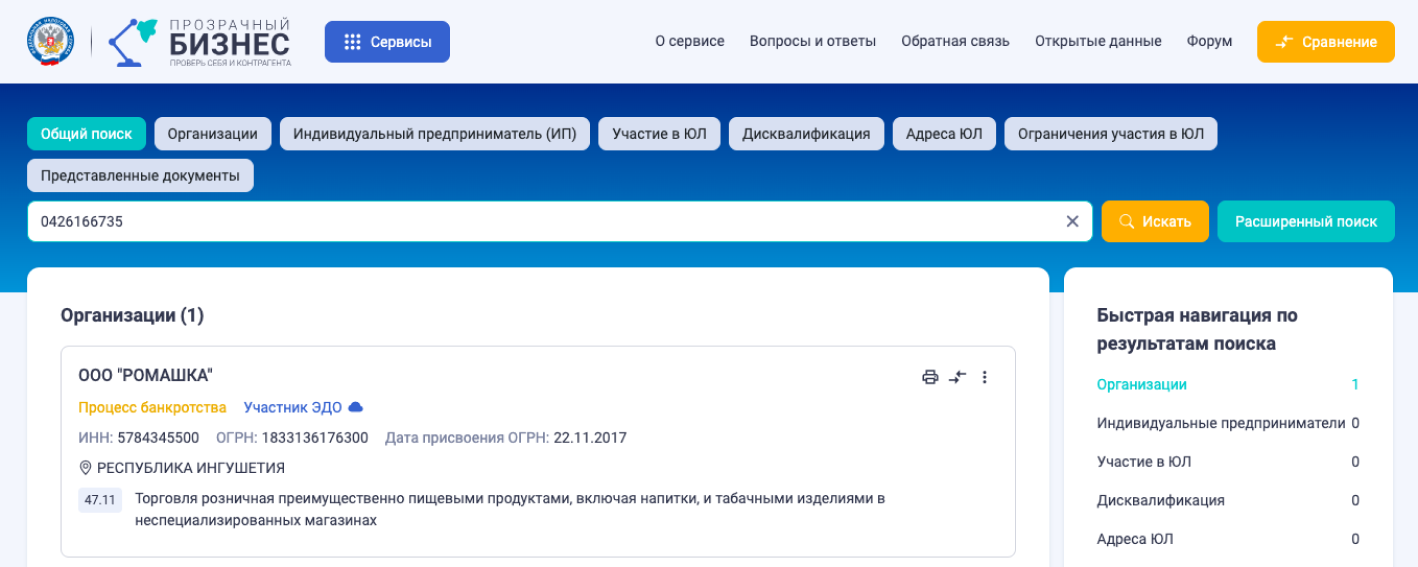

Нахождение дебитора в процессе ликвидации — плохой знак. Ведь если процедура будет завершена, то должник фактически исчезнет. Узнать о ликвидации или реорганизации можно с помощью официального сервиса ФНС «Прозрачный бизнес».

Как управлять дебиторской задолженностью

В части дебиторов-покупателей компания должна предусмотреть в коммерческой политике основные моменты предоставления отсрочек и рассрочек. То есть в политике должны быть ответы на следующие вопросы:

- на какой максимальный срок менеджер по продажам может предоставить отсрочку;

- с кем необходимо согласовать предоставление отсрочки;

- на какие суммы отгрузок можно дать отсрочку, а на какие нет;

- каким условия должен соответвовать покупатель, чтобы получить отсрочку.

Оставлять решение на усмотрение менеджера — не самое верное решение. Как сотрудник, отвечающий за продажи, он может не знать всех тонкостей финансового положения своего работодателя. Поэтому будет лучше, если менеджер по продажам будет согласовывать отсрочку с финансовыми и юридическими службами.

При работе с дебиторами-поставщиками также необходим определенный алгоритм. Не стоит все решения отдавать на усмотрение менеджера по закупкам. Как минимум он должен получить:

- согласие экономиста или бухгалтера, которые проверят, что внесение предоплаты не приведет к кассовому разрыву;

- согласие юриста, который проверит благонадежность контрагента.

Как снизить дебиторскую задолженность

Снижение дебиторской задолженности — это путь к повышению финансовой устойчивости компании. Условно с дебиторкой можно работать двумя способами:

- обеспечить своевременную оплату за счет страховых и банковских инструментов;

- продать имеющуюся дебиторку другим организациям.

Далее разберем основные инструменты для сокращения задолженности контрагентов.

Цессия — уступка права требования

Дебиторка — это имущество компании. Ее можно продать, как и большинство активов организации.Продажа дебиторской задолженности называется переуступкой права требования или цессией.

После оформления договора цессии происходит смена кредитора. Эта процедура регулируются ст. 388 — 390 ГК РФ. Переуступка права требования может быть совершена на возмездной или безвозмездной основе. С целью погашения дебиторки будем рассматривать первый вариант.

Цессия позволяет быстро превратить задолженность в реальные деньги. Однако маловероятно, что новый кредитор купит долг дебитора по его номинальной стоимости. Обычно стоимость переуступки включает в себя дисконт за риски, которые принимает на себя новый кредитор. Величину скидки определяют в зависимости от суммы, сроков погашения, платежеспособности должника и так далее.

Например, ООО «Березка» должно ООО «Альфе» 3 000 000 рублей за отгруженную продукцию. Срок погашения долга — 180 календарных дней. Чтобы не ждать, «Альфа» предлагает выкупить этот долг новому кредитору — ООО «Финансист». Перед оформлением договора цессии «Финансист» проверит платежеспособность и финансовые показатели «Березки», чтобы оценить величину рисков.

Если «Березка» устойчивая компания, то скорее всего «Финансист» выкупит этот долг с дисконтом не более 10 %, т.е. за 2 700 000 рублей. А если дела у «Березки» совсем плохи, например, она находится в процессе банкротства, то дисконт может вырасти вплоть до 90 %, т.е. цена составит всего 300 000 рублей.

Факторинг

Факторинг — это практически цессия. Однако в роли нового кредитора выступает не третья организация, а непосредственно банк или факторинговая компания. Вот алгоритм, как это работает на примере поставщика:

- Поставщик отгружает покупателю готовую продукцию.

- Поставщик выставляет счет на отгруженную сумму факторинговой компании.

- Фактор производит частичную оплату, например 70 — 90 %.

- Покупатель проверяет товар.

- Факторинг перечисляет окончательную оплату, если покупатель подтвердил, что отгруженная продукция соответствует условиям контракта.

- Покупатель перечисляет оплату факторинговой компании в установленные в договоре сроки.

Варианты получения оплаты от фактора могут отличаться. Например, часть суммы поставщик получает сразу, а другую часть — только после того как покупатель рассчитается с банком. Условия стороны оговаривают в договоре.

Плюс факторинга в том, что поставщик сразу получает деньги за отгрузку. Вся работа по проверке покупателя и взысканию в случае неоплаты перекладывается на плечи банка или факторинговой компании. Однако за свои услуги фактор потребует комиссию. Обычно она близка к рыночной ставке по банковским кредитам.

Факторинговыми услугами могут пользоваться не только поставщики, но и покупатели. Например, если продавец просит предоплату, внести ее может не покупатель, а факторинговая компания. Этот вариант также избавляет от дебиторской задолженности, но за услуги факторинга придется заплатить.

Вексель

В счет оплаты покупатель может предоставить поставщику вексель. Это долговая ценная бумага, дающая векселедержателю право требовать от векселедателя оговоренной суммы в установленный срок. Оформляется вексель по строго установленной форме.

Векселедержатель (кредитор) может продать вексель другому лицу. И уже новый кредитор будет предъявлять его должнику для погашения. В целом операция похожа на цессию, но продажа векселя оформляется проще.

Страхование дебиторской задолженности

Страхование — это не инструмент снижения дебиторской задолженности. Правильнее сказать, что страхование — это инструмент для устранения рисков перехода нормальной задолженности в просроченную.

Страховая компания выступает гарантом того, что дебитор рассчитается с поставщиком в установленные в договоре сроки. А если должник этого не сделает, то оплату проведет страховая компания.

Страхование — это не дешевая услуга. Поэтому применяют ее в рискованных и дорогостоящих операциях. Страховая компания берет на себя функции по проверке дебитора.

При выборе данного инструмента внимательно изучайте страховой договор и условия выплаты страховой премии. Иногда страховые составляют контракт таким образом, что получить премию становится затруднительно.

Банковская гарантия

Банковская гарантия — гарантийный документ банка-гаранта, обеспечивающий выполнение обязательств по контракту одной из сторон. Этот инструмент очень похож на страхование, но его выдает не страховая компания, а банк.

Банковские гарантии широко распространены в государственных закупках. При заключении госконтракта поставщик предоставляет заказчику банковскую гарантию, подтверждающую, что если поставщик не сможет исполнить свои обязательства, то банк выплатит заказчику денежное обеспечение.

Получить банковскую гарантию можно также и на договор между двумя организациями, в таком случае она будет называться коммерческой. При заключении контракта дебитор предоставляет поставщику банковскую гарантию. И если должник самостоятельно не рассчитается с кредитором в обозначенный срок, то поставщик сможет взыскать причитающиеся ему деньги напрямую с банка-гаранта.

Как снизить сомнительную и безнадежную дебиторку

Для минимизации рисков возникновения сомнительной и безнадежной задолженности подойдут следующий инструменты.

Авансовые расчеты

Простой вариант снижения дебиторки — работать с покупателями по 100% предоплате или требовать ее в момент отгрузки товаров. При такой работе дебиторка образовываться не будет.

Однако требование о предоплате снижает конкурентоспособность компании, так как поставщики аналогичных товаров и услуг могут предлагать отсрочку своим клиентам, что делает их условия более привлекательными.

Обеспечение

От ненадежного дебитора можно потребовать обеспечение. Вариантов несколько:

- поручительство третьего лица — если дебитор не рассчитается самостоятельно, кредитор может потребовать деньги у поручителя;

- залог — если дебитор не рассчитается по долгам, можно будет взыскать заложенное имущество;

- банковская гарантия — если дебитор не погасит задолженность, потребовать долг можно у банка-гаранта.

Аккредитив

Аккредитив — специальный банковский счет. Работает он по следующему алгоритму:

- Банк открывает аккредитив.

- Покупатель перечисляет на аккредитив деньги.

- Банк уведомляет поставщика о зачислении.

- Поставщик исполняет свои обязательства: отгружает товары или оказывает услуги.

- Покупатель и поставщик подписывают документы, подтверждающие исполнение договора.

- Поставщик предоставляет в банк подписанные документы.

- Банк перечисляет деньги с аккредитива на счет поставщика.

Этот инструмент обеспечивает максимальную безопасность при расчетах. Однако открытие аккредитива облагается комиссией.

Списание дебиторской задолженности

В бухгалтерском учете дебиторская задолженность с истекшим сроков исковой давности и нереальная для взыскания подлежит списанию. Списывается дебиторка либо в прочие расходы компании, либо в счет резерва по сомнительным долгам, если он был создан.

Списанная дебиторская задолженность отражается на забалансовых счетах бухучета в течение 5 лет. Такой порядок предусмотрен п. 77 Положения по ведению бухгалтерского учета, утвержденного Приказом Минфина РФ от 29.07.1998 № 34н. Предполагается, что в течение 5 лет имущественное положение должника может поменяться, и он сможет закрыть свой долг.

Как поступать с проблемной дебиторкой

Проблемная дебиторка — это задолженность, которая уже стала просроченной или с высокой вероятностью ею станет. Ее необходимо как можно скорее взыскать.

В первую очередь пишут претензию, в которой указываю сумму долга, период просрочки, начисленные неустойки и ожидаемую дату погашения. Претензионный порядок урегулирования спора — обязательное требование для обращения в Арбитражный суд (ст. 4 АПК РФ).

Обычно в договорах стороны предусматривают ответственность за нарушение сроков исполнения обязательства. Этой возможностью стоит воспользоваться и потребовать с нарушителей уплаты неустоек.

Например, за каждый день просрочки платежа прописывают пеню от суммы отгрузки. На практике устанавливают 0,01 %, 0,1 % или 1/300 ставки ЦБ РФ ежедневно.

Если в течение 30 календарных дней от дебитора нет ответа или, наоборот, его ответ не устраивает компанию, кредитор имеет право обратиться с исковым заявлением в Арбитражный суд (п. 5 ст. 4 АПК РФ).

Застраховать уже просроченную задолженность или продать ее фактору не получится. Но можно попробовать продать ее компании, которая специализируется на взыскании проблемной дебиторки. Однако наличие просрочки предполагает большой дисконт при продаже.

Как снизить риски невозвратной дебиторской задолженности с помощью API Контур.Фокуса

Специальные сервисы проверки контрагентов, например, API Контур.Фокуса способны рассчитать вероятность неплатежей компании с разной степенью риска: высокой и средней. Система проанализирует данные о бизнес-партнере, определит рисковые факторы по каждому юрлицу и выделит цветом проблемные компании.

Например, если программа выявит факторы, связанные с грядущей ликвидацией, банкротством, падением выручки на 50%, то фирма будет выделена красным. Наличие за последние 12 месяцев сведений о банкротстве руководителя, ограничениях операций по банковским счетам укажет на среднюю степень риска — компания будет выделена желтым цветом.

Список проблемных контрагентов сформируется автоматически, останется только проанализировать каждый конкретный случай. Маркеры, по которым высчитывается вероятность банкротства, можно настроить по принятому регламенту проверки вашей компании, что исключит неоправданное срабатывание стоп-сигналов. Такой подход экономит время ответственных специалистов, исключает ошибки из-за человеческого фактора и помогает снизить риски.

Итоги

- Дебиторская задолженность — это суммы, которые бизнесу должны заплатить другие лица: покупатели, сотрудники, государство, страховые компании.

- Кредиторская задолженность — это долги бизнеса перед его кредиторами: поставщиками, бюджетом, сотрудниками. Иногда кредитором может быть покупатель, например, если он внес предоплату или требует вернуть деньги за бракованный товар.

- Основные инструменты для сокращения задолженности контрагентов: цессия, факторинг, вексель, страхование дебиторской задолженности, банковская гарантия.

- Чтобы снизить риски возникновения сомнительной и безнадежной задолженности подойдут эти инструменты: авансовый расчет, обеспечение, аккредитив.

- Контроль дебиторской задолженности вручную требует больших трудозатрат, поэтому его лучше доверить автоматизированным системам. Такое решение есть у API Контур.Фокуса.

Автоматизируйте проверку контрагентов

Проверяйте контрагентов прямо в учетной системе. Выберите подходящий интеграционный модуль из готовых решений