В 2023 году объемы подозрительных операций сократились на 12% по сравнению с 2022 годом, сообщает Банк России. Однако на рынке остаются отрасли, где спрос на теневые финансовые услуги все еще высок. Вместе с экспертом Контур.Призмы по ПОД/ФТ Аленой Орловой разобрались, какие сомнительные операции выявляют в банках и в каких отраслях они чаще всего встречаются.

Автоматизируйте идентификацию клиентов

Доверьте проверку клиентов умному сервису: идентификация по 115-ФЗ, проверка в специальных перечнях и обязательный мониторинг

Какие сомнительные операции выявляют в банках

В банковской сфере различают около сотни видов сомнительных операций. Среди наиболее распространенных: обналичивание средств, вывод капитала за границу, транзитные операции и переводы на счета частных лиц.

Чтобы понять, подозрительна операция или нет, сотрудник финмониторинга банка:

- Анализирует транзакцию и движения средств по счету за предыдущие месяцы.

- Смотрит на то, соответствуют ли основания для поступления денег их предполагаемому использованию.

- Собирает сведения о средней рыночной стоимости на подобные товары или услуги.

- На основании всей изученной информации специалист по финмониторингу решает: относить операцию к сомнительной или нет.

Где больше всего подозрительных операций

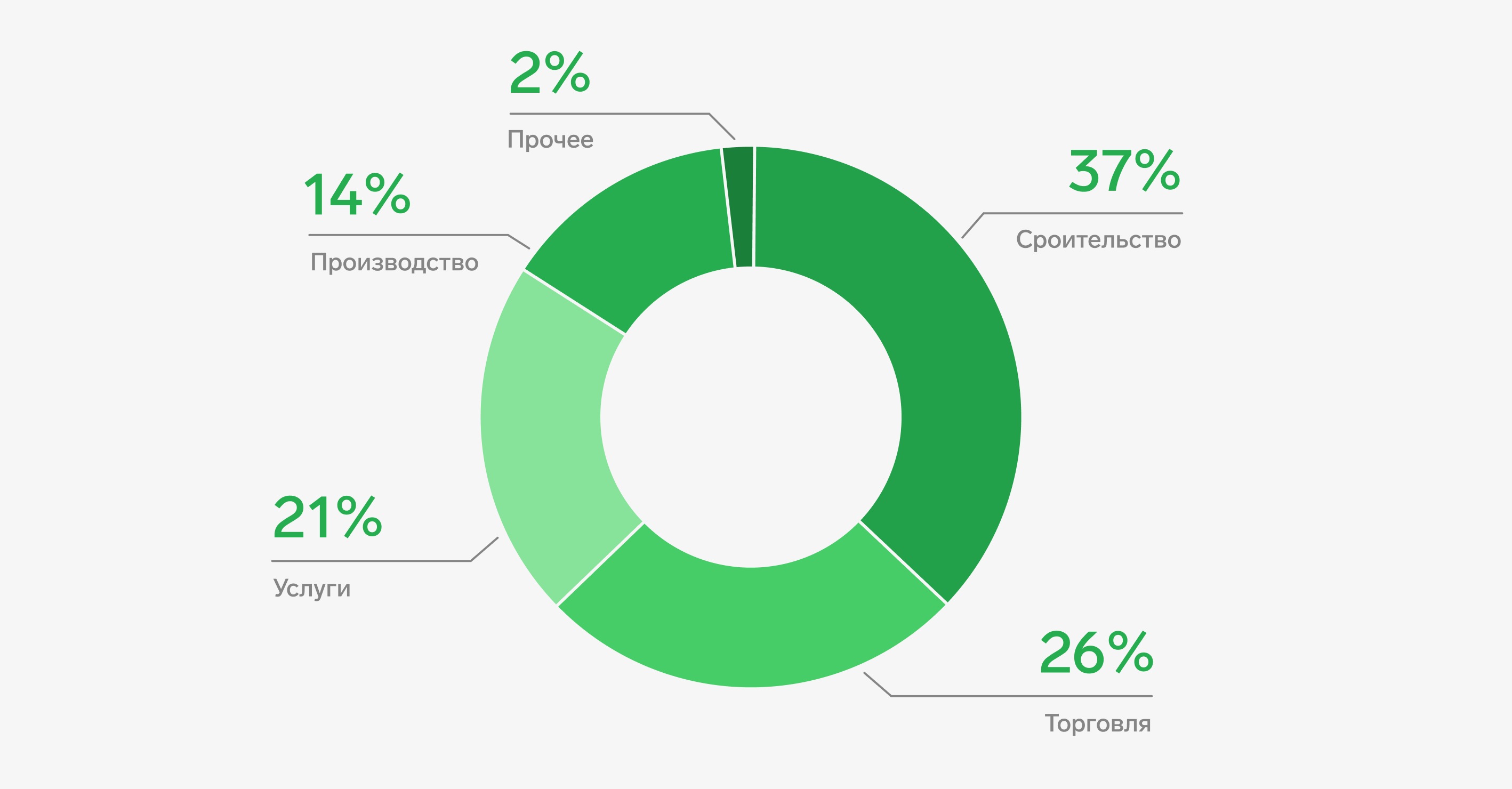

В 2023 году больше всего теневых услуг в строительной отрасли — 37%, торговле — 26%, а также сфере услуг — 21%, сообщает Банк России. А транзитные операции повышенного риска за этот же период включают в себя:

- обналичивание денежных средств — 47%;

- операции, способствующие уклонению от уплаты налогов в секторе закупки и обращения металлолома, лома драгоценных металлов и камней — 24%;

- продажу наличной выручки торговыми и туристическими компаниями, платежными агентами — 18%;

- вывод денежных средств за рубеж — 11%.

Как выявить сомнительные операции

Банк России обозначил признаки, по которым можно заподозрить, что операция подозрительная. Полный перечень перечислены в Положении Банка России №375-П от 2 марта 2012 г. N 375-П «О требованиях к правилам внутреннего контроля кредитной организации в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма». Он содержит в себе классификатор, состоящий более чем из 100 признаков, указывающих на необычный характер операции.

Вот некоторые из них:

- операции, которые проводит клиент, явно не соответствуют тем, что другие клиенты совершают регулярно;

- сумма операции значительно больше действующих рыночных цен;

- операции проводятся с юрлицами и ИП, которые зарегистрированы менее 1 года назад;

- операции связаны с оборотом цифровой валюты;

- операции связаны с получением или предоставлением безвозмездной финансовой помощи;

- операции проводит клиент, который зарегистрирован менее трех месяцев назад, при этом имеет незначительный размер уставного капитала по сравнению с суммой операции, которую хочет совершить;

- для расчетов по одному договору клиент использует счета, которые открыты в разных кредитных организациях;

- стороны сделки проводят расчет с помощью расчетных счетов третьих лиц;

- учредители или руководители многократно вносят деньги для пополнения оборотных средств организации.

Еще несколько признаков необычных операций, возможная цель которых — отмывание доходов или противодействие терроризму, перечисляет Банк России в письме от 31 декабря 2014 года №236-Т «О повышении внимания кредитных организаций к отдельным операциям клиентов».

Подозрения у сотрудника финмониторинга должны возникнуть, если:

- на счета организации приходят деньги от большого количества резидентов с последующим списанием;

- деньги списывают быстро — до двух дней;

- операции проводятся часто и в течение длительного времени;

- у клиента по операциям не возникает налоговая нагрузка или она минимальная;

- клиент не платит с этого счета налоги или платит несопоставимо мало;

- деятельность клиента не имеет очевидного экономического смысла и законной цели.

Однако если операция обладает каким-то из перечисленных выше признаков, это еще не значит, что она подозрительная. Сотрудник финмониторинга может делать вывод о ее сомнительности только после ее детального анализа.

Автоматизируйте идентификацию клиентов

Доверьте проверку клиентов умному сервису: идентификация по 115-ФЗ, проверка в специальных перечнях и обязательный мониторинг