О налоговых разрывах должен знать каждый бизнес — они грозят доначислениями налога, пенями и штрафами. Иногда санкции могут достигать сотен миллионов рублей. Что такое налоговый разрыв по НДС, как его обнаружить у контрагента и устранить у себя — в статье от команды Контур.Фокуса.

В этой статье:

- Что такое налоговый разрыв

- Информационный ресурс со сведениями о налоговых разрывах

- Как получить сведения о наличии налоговых разрывов у контрагентов

- Как уберечь бизнес от налоговых разрывов

- Последствия наличия разрыва

- Что будет делать налоговая, если обнаружит разрыв

- Что делать, если у вас появился разрыв

- Что делать, если у контрагента появился разрыв

- Как избежать выездной налоговой проверки

- Что делать, если налоговая приехала с проверкой

Получите бесплатный доступ к Фокусу

Сервис не только предоставит детальную информацию о бизнес-партнере, но и проанализирует ее

Что такое налоговый разрыв

Все вычеты, заявленные в книге покупок компании, должны находить свое отражение в книгах продаж всех поставщиков в цепочке сделок. Если хотя бы в одном звене счет-фактура не найдет себе пару в книге продаж, возникнет налоговый разрыв.

Пример:

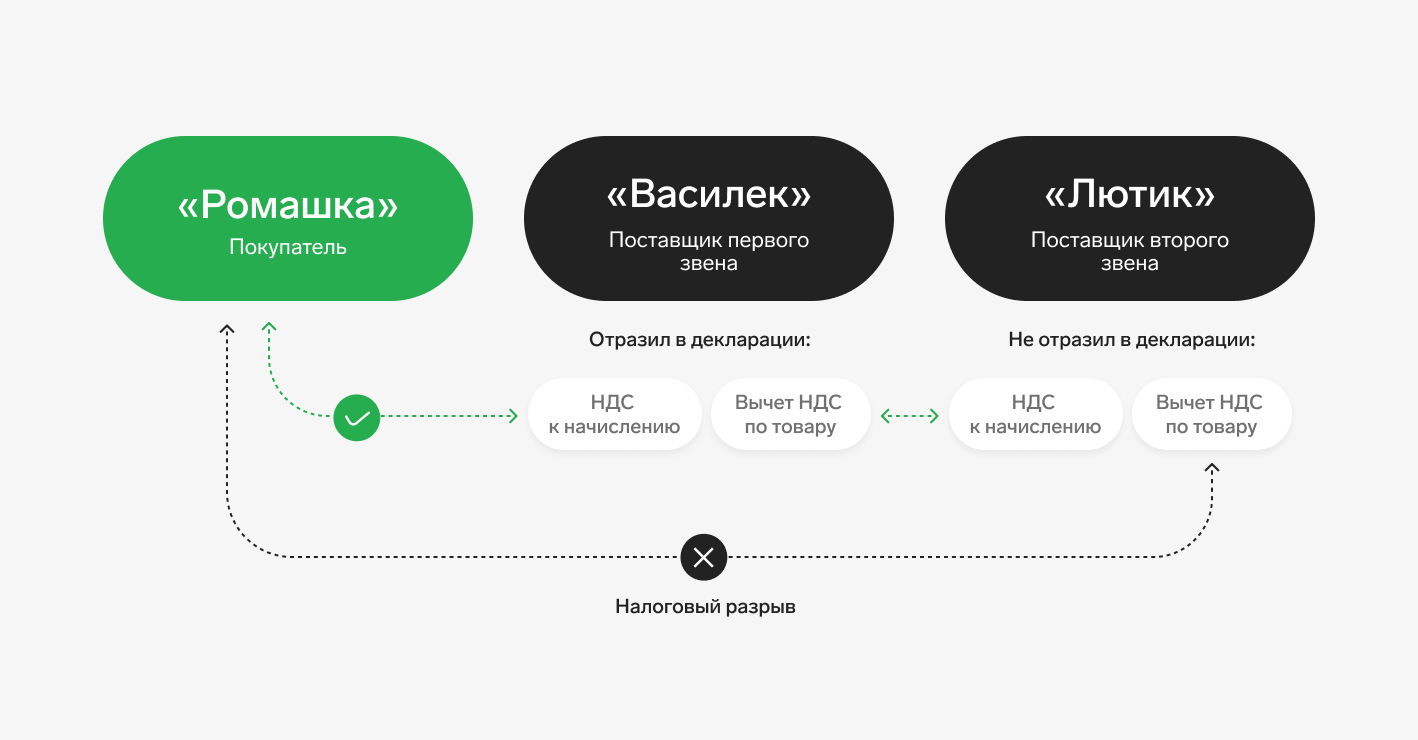

Фирма по производству одежды «Ромашка» купила у продавца ткани «Василек» партию материала. «Василек», в свою очередь, купил эту партию у «Лютика». Сделку «Ромашка» показала в книге покупок, а «Василек» показал реализацию товара «Ромашке» в книге продаж.

Все бы прошло отлично и «Ромашка» смогла бы возместить НДС, если бы «Лютик» не оказался недобросовестным партнером и не подал нулевую декларацию по налогу. В итоге возник налоговый разрыв. «Ромашка» не смогла возместить НДС, так как ФНС заподозрила ее и «Василька» в сговоре с «Лютиком».

Как появляются налоговые разрывы

Некоторые недобросовестные компании намеренно предъявляют НДС к вычету по сделкам, которых на самом деле не было. Возникают целые преступные схемы, единственная цель которых — получить налоговую выгоду.

Но не всегда налоговый разрыв по НДС связан с мошенничеством. Он может появиться, даже если организация уверена, что работает законно. Вот несколько частых причин:

-

компания отразила покупку в декларации, но контрагент не сдал налоговую отчетность;

-

в ЕГРЮЛ нет данных о контрагенте, по сделке с которым фирма хочет предъявить НДС к вычету;

-

организация указала покупку в декларации, но контрагент сдал нулевую отчетность;

-

данные по реквизитам и суммам счетов-фактур в декларациях контрагентов не сходятся;

-

фирма отразила покупку в декларации, но контрагент ошибся и не внес продажу в отчетность.

Какие бывают налоговые разрывы

Налоговики делят налоговые разрывы на несколько видов.

Прямые и сложные. Прямые расхождения появляются между непосредственными участниками сделки. «Ромашка» отразила в книге покупок операцию по приобретению материалов у «Василька«», а продавец «Василек» забыл показать операцию по реализации в книге продаж. Из-за этого возник прямой разрыв по НДС.

Сложный налоговый разрыв возникает в цепочке связанных сделок. Например, «Ромашка» сшила платья и продала их «Ирису», он реализовал товар «Розе», она перепродала продукцию «Елке», в конечном итоге одежда оказалась у «Тополя». Все пять участников цепочки должны отразить операции в декларациях. «Ромашка» и «Ирис» отразили, а вот «Роза» и «Елка» делать этого не стали — произошел сложный налоговый разрыв.

Налоговая следит за цепочками поставщиков — за ними могут скрываться схемы по уклонению от уплаты НДС, когда налогоплательщики на самом деле не исполняют сделки, а лишь искусственно завышают суммы вычетов по налогу.

Технические и схемные. Технические расхождения объясняются ошибкой, когда контрагент случайно внес неправильные данные по счету-фактуре или вовсе забыл о нем. Такие ситуации решаются просто: контрагенту достаточно подать уточненную декларацию с правильными данными.

С расхождениями по схеме сложнее. Разрывы возникают из-за умышленных действий налогоплательщиков, которые придумывают план, чтобы незаконно предъявить к вычету НДС. Инспекциям приходится разбирать схемы, искать выгодоприобретателей и требовать с них оплату налогов.

Проверьте готовность к налоговой проверке

Пройдите короткий тест от экспертов Контура и получите в подарок чек-лист для соблюдения должной осмотрительности

Информационный ресурс со сведениями о налоговых разрывах

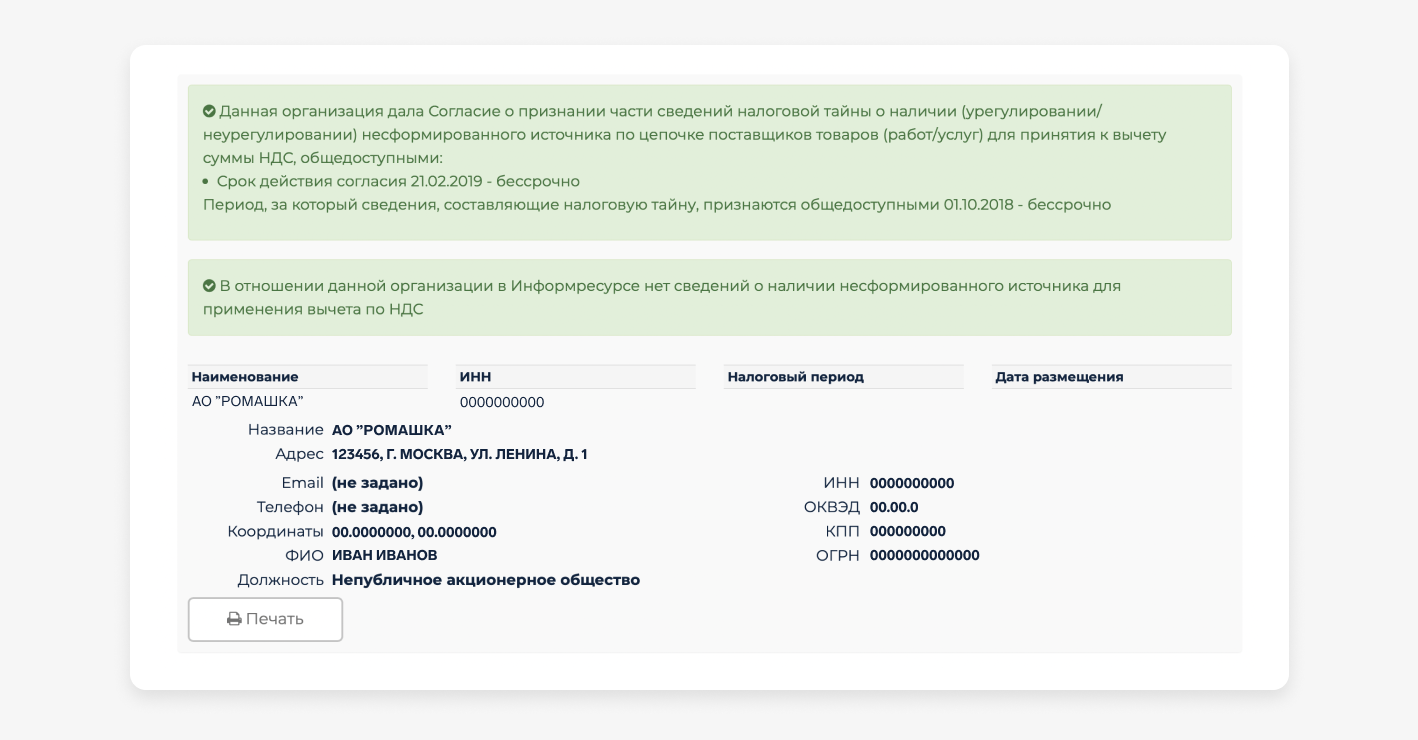

На сегодняшний день есть только один открытый ресурс, который позволяет узнать сведения о налоговых разрывах компаний — это сайт ассоциации добросовестных налогоплательщиков «РАДО». Сервис работает с 2019 года и создавался при участии ФНС. Данные появляются на информресурсе, если у налогоплательщика есть признак несформированного источника применения вычета по НДС.

Важно: сервис показывает данные не по всем российским компаниям. Дело в том, что сведения об операциях фирм составляют налоговую тайну, узнать их просто так нельзя. Поэтому в системе есть информация только по тем налогоплательщикам, которые дали согласие на раскрытие сведений.

Работает это так. Компания дает согласие налоговой. Инспекция уведомляет налогоплательщика о разрыве, когда обнаружит его. Если расхождение не урегулировано, компания сама направляет сведения в ассоциацию, которая публикует их в общедоступной системе.

Как получить сведения о наличии налоговых разрывов у контрагентов

Чтобы получить данные о разрывах контрагента на сайте «РАДО», достаточно знать его ИНН. Нужно указать идентификатор в строке поиска, а также ввести проверочный код. Сервис сразу предупредит, дала ли компания согласие на раскрытие налоговой тайны. Если оно есть, укажет наличие или отсутствие разрывов.

По запросу информресурс предоставляет о контрагенте следующие данные:

-

наименование компании,

-

адрес,

-

должность и ФИО руководителя,

-

ОКВЭД,

-

КПП,

-

ОГРН,

-

ИНН,

-

контактные данные,

-

квартал, в котором обнаружен налоговый разрыв,

-

дату размещения информации в информресуре.

Общие сведения о компании система покажет и в том случае, если она не давала согласия на раскрытие данных о разрывах. Информация о выявленном налоговом разрыве появится только при наличии согласия. При этом сервис не раскрывает информацию об операциях организаций, связях с партнерами, условиях работы с контрагентами и ценах сделок.

Как уберечь бизнес от налоговых разрывов

Можете воспользоваться специальными сервисами. Контур.Фокус, например, поможет детально проверить контрагента и сделать вывод о его благонадежности, а НДС+ сверит данные в книгах покупок и продаж компании и ее контрагентов, найдет ошибки в реквизитах, разногласия по датам, суммам и номерам счетов-фактур.

Также НДС+ проконтролирует благонадежность контрагентов, укажет, если контрагент начал процесс ликвидации или объявлен банкротом. Именно с такими контрагентами чаще всего возникают налоговые разрывы.

Последствия наличия разрыва

Инспекции выявляют разрывы по анализу деклараций налогоплательщиков. Для поиска расхождений сопоставляют разделы с 8 по 12 — они содержат сведения из книг покупок и продаж, а также информацию о выставленных и полученных счетах-фактурах. Каждый счет-фактура из книги покупок компании должен находить себе пару в книге продаж контрагента.

Компании сдают отчетность каждый квартал.Проверять и сравнивать такой объем данных вручную сложно, поэтому проверка деклараций проходит автоматически в программе АСК НДС-2. Система проверяет правильность расчета налогов, находит разрывы и присваивает фирмам уровень налогового риска.

Если система выявила расхождение, налоговая может доначислить НДС и начислить пени. Кроме того, умышленная неуплата налога грозит штрафом (ст. 122 НК РФ).

Получите бесплатный доступ к Фокусу

Сервис не только предоставит детальную информацию о бизнес-партнере, но и проанализирует ее

Что будет делать налоговая, если обнаружит разрыв

АСК НДС-2 среагирует, если найдет несоответствия в декларациях контрагентов или компаний в цепочке перепродаж. Инспектор направит налогоплательщику требование с просьбой предоставить объяснения по ситуации.

Если компания получила документ по телекоммуникационным каналам связи, нужно сформировать квитанцию и отправить ее в ФНС в течение шести дней. Если этот срок пропустить, налоговая может заблокировать счет. Возможны и другие способы получения требования: по почте или через личный кабинет налогоплательщика. В этих случаях формировать квитанцию не нужно.

В течение пяти дней с момента получения требования компания должна ответить инспекции. Это могут быть письменные пояснения с приложением документов или подача уточненной декларации с исключением спорных вычетов по НДС. Если объяснения компании налоговиков не устроили, они могут составить акт с выявленными нарушениями.

В случае если ситуация не будет урегулирована, налоговый орган вынесет решение о доначислении налога, которое можно будет обжаловать в вышестоящем налоговом органе или судебных инстанциях.

На этапе выставления требования налоговая инспекция может пригласить представителя компании на комиссию. Она проходит в формате беседы по ситуации с расхождениями и заканчивается, как правило, предложением доплатить налог. Такой вызов игнорировать не стоит, лучше прийти и лично все объяснить.

Что делать, если у вас появился разрыв

Если компания получила требования от налоговой, есть несколько вариантов:

Связаться с контрагентом. Если партнер ошибся в отчетности, попросите подать уточненную декларацию. Добросовестный партнер вряд ли откажет. Если же он вовлечен в незаконную схему, могут возникнуть проблемы.

Подготовить пояснения и документы. Ориентируйтесь на вопросы налоговиков, указанные в документе. В ответе на требование укажите, что до сделки проверяли контрагента и он не вызвал подозрений.

В качестве доказательства можно использовать данные из Контур.Фокуса. Они помогут подтвердить реальность сделки. Предоставьте экспресс-отчет с основной информацией о компании, выписки со счетов, договоры, первичку.

Также можно указать на отсутствие аффилированности с контрагентом. Вся эта информация поможет доказать, что сделка была реальной, а не прикрывала схему по получению необоснованной налоговой выгоды.

Подать уточненную декларацию и доплатить налог. Такое устранение налоговых разрывов подойдет тем, кто опасается дальнейших налоговых проверок и боится новых претензий от инспекции. Также оно актуально, когда не хватает документов для подтверждения своей правоты или была допущена техническая ошибка. Если же претензии налоговой исчисляются миллионами рублей, а вы уверены в законности своих действий, лучше настаивать на своей правоте.

Что делать, если у контрагента появился разрыв

Претензии у налоговиков могут возникнуть не только после проверки декларации самой компании. Инспекция может заинтересоваться фирмой, если найдет разрывы в отчетности контрагентов второго, третьего и дальнейших уровней. План действий такой же: если ошибка техническая или претензии налоговой объективны, подайте уточненку и заплатите НДС. Если налоговая хочет доначислить крупную сумму, а вы уверены в законности своих действий, готовьте пояснения и подкрепляйте их документами.

Как избежать выездной налоговой проверки

Если при проверке деклараций инспекция нашла многочисленные крупные разрывы, возможна выездная налоговая проверка. Такая проверка не ограничивается дистанционным изучением документов, как камеральная, а проходит в помещении налогоплательщика. В рамках нее налоговики могут изымать документы, проводить экспертизы, допрашивать свидетелей, осматривать помещения. По результатам проверки налоговый инспектор составит акт и вынесет решение — привлечь организацию к ответственности или нет.

Избежать ВНП по налоговым разрывам можно только одним способом — изучить контрагента до сделки и не участвовать в схемах по уходу от налогов и получению налоговой выгоды.

При выявлении налогового разрыва налоговики будут проверять добросовестность при выборе контрагента. Организация должна доказать, что изучила данные о партнере перед тем, как начать с ним работу. Проверить контрагента на благонадежность поможет Контур.Фокус. Узнайте о долгах контрагента по исполнительным производствам, а добросовестность в исполнении договоров — по судебным спорам. Реальность деятельности компании подтвердят наличие основных средств, выплаты зарплат сотрудникам, уплата налогов — все это сервис отразит в финансовой отчетности.

Что делать, если налоговая приехала с проверкой

Если налоговики все-таки приехали с проверкой, вот несколько советов:

-

пригласите на проверку человека, который разбирается в налоговом законодательстве — юриста или бухгалтера;

-

ознакомьтесь с решением о проведении проверки: обратите внимание, за какой период и какие налоги проверяют — налоговики не вправе выходить за эти рамки;

-

фиксируйте нарушения налоговиков, например, если инспектор проводит осмотр без понятых;

-

записывайте все, что говорит инспектор. Если используете диктофон, предупредите об этом;

-

проверяйте содержание протоколов и итогового акта по проверке, фиксируйте в них свои возражения;

-

обжалуйте незаконные действия налоговиков.

Даже если компания работает законно, риск налоговых разрывов есть всегда — это может быть результат ошибки или недобросовестных действий контрагентов. Чтобы избежать расхождений, внимательно заполняйте декларации, работайте только с надежными контрагентами и обходите стороной сомнительные налоговые схемы.

Проверьте готовность к налоговой проверке

Пройдите короткий тест от экспертов Контура и получите в подарок чек-лист для соблюдения должной осмотрительности