Если предприниматель попадет в перечень отказников Центробанка, это может принести множество проблем: от невозможности открыть счет до запрета на проведение операций. Часто фигурант черного списка сам не понимает причин подозрительности банка. Расскажем, какие действия и транзакции негативно влияют на благонадежность юрлица и как ему реабилитировать себя.

Получите бесплатный доступ к проверке по 115‑ФЗ

Управление рисками в сфере ПОД/ФТ, собирайте данные о клиентах за секунды и проводите сверку со специальными перечнями

Как ЦБ ведет перечень отказников

Его также называют «черный список» или «список 764-П» — по названию Положения ЦБ РФ от 15.07.2021 № 764-П, которое регулирует пополнение перечня.

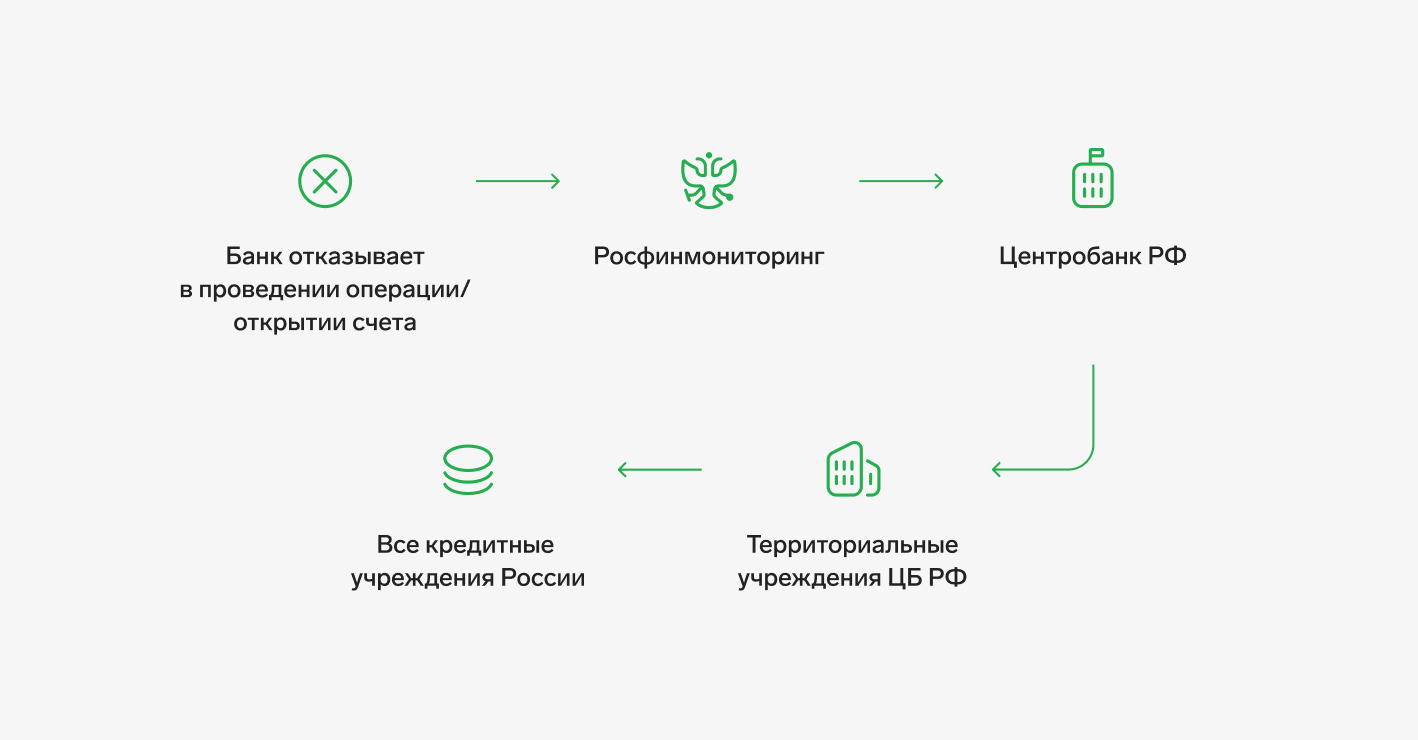

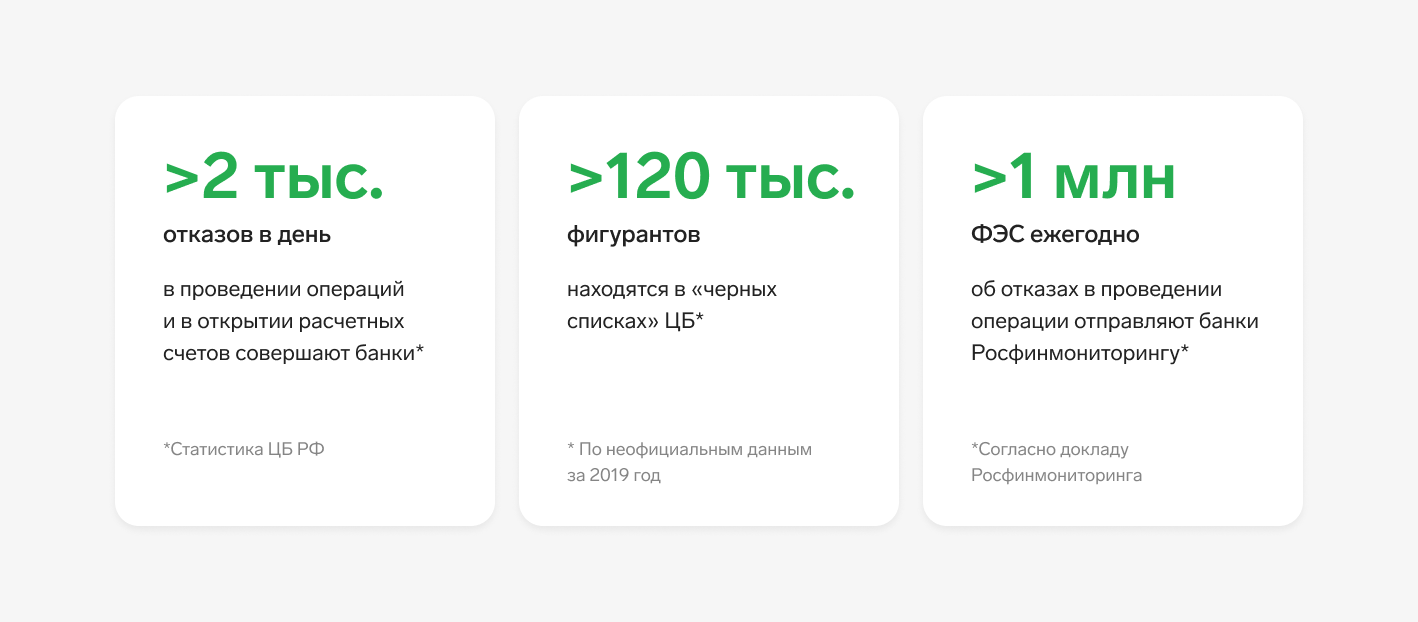

№ 115-ФЗ от 07.08.2001 требует от банков и некредитных финансовых организаций (НФО) отправлять в Росфинмониторинг ФЭС о проведении подозрительных операций и отказывать в них. Эти данные регулятор отправляет в Банк России, а тот собирает информацию об «отказниках» в единый список, а затем в течение 10 дней рассылает в банки и НФО.

Попавшая в список 764-П компания не сможет изучить его. Иногда она даже не знает о том, что в нем находится. Документ доступен только банкам и НФО.

Однако юрлицо быстро ощутит пристальное внимание финансовых организаций к себе: банки начнут тщательно проверять все проводимые операции, запрашивать дополнительные документы, нередко отказывать в открытии расчетных счетов. Проверки возможны и у контрагентов фигуранта черного списка.

Банки не должны присваивать клиенту высокий уровень риска только на основании попадания в список отказников. Но на практике именно это и происходит.

Какие операции банки могут посчитать подозрительными

Цель банковского контроля — выявить сомнительные операции, которые проводят для вывода капитала из страны, финансирования серого импорта, ухода от налогов, для финансовой поддержки коррупции. Финансовые организации опираются на целый ряд нормативов от Банка России, в которых описаны признаки незаконных транзакций.

Они всегда имеют необычный характер и неясный экономический смысл. Перечислим несколько операций, которые точно вызовут подозрения банка.

- На счета компании приходят деньги от большого количества клиентов с последующим списанием. При этом деньги списывают быстро — в течение двух дней, а операции проводятся часто.

- У клиента по операциям не возникает налоговая нагрузка или она минимальная — ниже 0,9% от дебетового оборота по счету. Резкое повышение налоговой нагрузки тоже насторожит банк: ее лучше увеличивать постепенно.

- Выплаты сотрудникам оформлены неправильно. Например, когда со счета не проводятся выплаты зарплат или перечисления налогов на доходы физических лиц. Подозрения могут вызвать выплаты, которые не соответствуют количеству сотрудников. Операции покажутся необычными, если суммы зарплат ниже среднего показателя по региону.

- Назначения платежей не соответствуют виду или масштабу деятельности. Если компания занимается дизайном и закупает огромную партию молока, банк это насторожит.

- По счету нет платежей для обеспечения хозяйственной деятельности, например, оплаты аренды, коммунальных услуг, приобретения канцтоваров.

- Происходит резкое увеличение оборотов по счету клиента, превышение заявленного максимального оборота денежных средств.

- Клиент управляет с одного устройства счетами разных юрлиц, не имеющих общего учредителя или бенефициара.

- Использование корпоративных карт — красная тряпка для банка, поскольку их нередко используют для обналичивания денежных средств при отмывании незаконных доходов. Предпринимателю не стоит:

- использовать карту, привязанную к расчетному счету для личных нужд;

- снимать наличные в конце дня с последующим снятием в начале следующего дня;

- снимать наличные ежедневно или в срок, не превышающий трех-пяти дней со дня их поступления;

- допускать, чтобы объем полученных за неделю денег к оборотам превышал 30%.

- Дисбаланс в операциях с входящим и исходящим НДС: например, доля платежей, связанных с зачислением денежных средств с НДС, в общем объеме зачислений составляет более 70%. А доля платежей, связанных со списанием денежных средств с НДС, — менее 30% от общего объема списаний.

- Импортер покупает товары по цене, превышающей рыночную.

Как выйти из списка отказников ЦБ

В 2017 году был принят Федеральный закон № 470-ФЗ от 29.12.2017, который утвердил механизм реабилитации предпринимателя, попавшего в черный список. А поправки от 2022 года в него установили процедуры по выходу из него.

Однако есть еще одна рекомендация ЦБ для компаний, которая позволит еще на этапе сомнений банка не попасть в список отказников. Прежде чем отправить ФЭС в Росфинмониторинг финансовая организация обязана оценить подозрительность действий клиента, понять цели и характер операции. Банк может:

- запросить документы и информацию о проводимой операции, источнике происхождения денежных средств, контрагентах, реальности ведения хозяйственной деятельности;

- установить срок для представления документов;

- пригласить клиента на личную встречу;

- приехать на место ведения бизнеса клиента.

Не игнорируйте запросы банка. Отвечайте в указанный им срок и подтвердите экономический смысл операции максимальным перечнем документов.

Проверьте финансовое состояние контрагента

Получите подробный анализ финансов компании. Контур.Фокус покажет ее место в отрасли, информацию о долгах и вероятность банкротства

В случае отказа банка в совершении операции или открытия счета

Шаг 1. Составьте претензию в банк с оправдательными документами и пояснениями деталей операции и деятельности компании. Он обязан рассмотреть претензию в срок не позднее семи рабочих дней. При положительном решении банк обратится в Росфинмониторинг, и тот исключает компанию из перечня отказников.

Чтобы узнать, какой банк внес юрлицо в черный список, составьте запрос в Банк России и отправьте его через сайт регулятора. Ответ должен прийти на электронную почту в течение 20 дней.

Шаг 2. Если банк отказал в ответ на претензию, подайте заявление в межведомственную комиссию (МВК) при ЦБ РФ. Укажите:

- сведения об отказавшем банке и его решении в отношении вашей компании;

- данные о заявителе: наименование, ИНН, адрес, размер уставного капитала, ОКВЭД и фактические виды деятельности;

- копии: сообщения банка об отказе в операции, документов, представленных на этапе претензии, сообщения банка о невозможности устранения оснований для отказа;

- документы, подтверждающие ваши доводы, например, бухгалтерский баланс, оборотно-сальдовые ведомости по счетам, договоры с крупнейшими контрагентами, налоговые декларации.

Заявление отправьте по почте либо в электронном виде через интернет-приемную Банка России. Ответ принятии или непринятии заявления должен прийти через три рабочих дня. А решение МВК — в течение 20 рабочих дней. Если оно положительное, комиссия уведомит обслуживающий банк, а тот — Росфинмониторинг, и он исключит компанию из черного списка.

Шаг 3. Если в межведомственной комиссии пришел отказ, подайте в суд на обслуживающий банк.

В случае отнесения клиента к высокому уровню риска совершения подозрительных операций

Составьте заявление в МВК. В нем укажите:

- даты применения банком ограничительных мер;

- дату получения информации о применении мер;

- банк, применившего меры;

- ваши наименование, ИНН, адрес, размер уставного капитала, ОКВЭД и фактический вид деятельности;

- ваши операции за период с 1 января года, предшествующего году подачи заявления об обжаловании мер, по первое число месяца подачи заявления;

- крупнейших контрагентов по зачислению денежных средств и списанию денежных средств с банковского счета.

Чтобы подтвердить экономические обоснования вашей деятельности, приложите выписки по банковским счетам, бухгалтерский баланс, отчет о прибылях и убытках, оборотно-сальдовые ведомости, копии договоров с крупнейшими контрагентами, договоры аренды помещений.

В МВК можно обратиться не позднее чем через шесть месяцев со следующего дня после получения информации о применении ограничительных мер. Ответить комиссия обязана в течение 20 рабочих дней. Результаты она отправит заявителю и в банк. Принятое решение не подлежит пересмотру. И если оно не в вашу пользу, останется обратиться в суд.

Коротко о главном

Включение в список 764-П серьезно усложняет ведение бизнеса. Банк может отказать в проведении операций или даже открытии счета. Следует помнить о том, что:

- нетипичные для бизнеса операции повышают риск попасть в список отказников;

- отсутствие регулярных платежей: аренда, зарплата, налоги — рано или поздно вызовет вопросы у сотрудников банка;

- налоговые правонарушения, низкая налоговая нагрузка, дисбаланс в операциях с входящим и исходящим НДС — риск попасть в черный список;

- включение в список 764-П можно оспорить в банке, межведомственной комиссии при ЦБ РФ или в суде.

Узнайте о связях контрагента с компаниями и физлицами

Изучите исторические и актуальные связи бизнес-партнера в виде схемы

Если у вас другой вопрос, то уточните его на русском языке, пожалуйста.