Иногда бизнес сталкивается с недобросовестными партнерами: поставляет товар или оказывает услуги, но не получает за это оплату. Снизить риски возникновения такой ситуации позволяет анализ платежеспособности контрагента. Как его провести, разберем в статье.

В этой статье:

- Что такое платежеспособность

- Отличие платежеспособности от ликвидности

- Кто может оценивать платежеспособность

- Какие показатели нужны для оценки платежеспособности

- Основные правила при оценке платежеспособности

- Основные методы оценки платежеспособности

- Как оценить платежеспособность контрагента в Контур.Фокусе

- Коротко о главном

Проверьте финансовое состояние контрагента

Получите подробный анализ финансов компании. Контур.Фокус покажет ее место в отрасли, информацию о долгах и вероятность банкротства

Что такое платежеспособность

Платежеспособность — это возможность компании выполнить в срок свои обязательства: погасить взятый кредит, перечислить работникам зарплату, оплатить поставленный товар (Методологические рекомендации по проведению анализа финансово-хозяйственной деятельности организации, утв. Госкомстатом России 28.11.2002). Платежеспособность считается одним из показателей финансовой устойчивости предприятия.

Выделяют два основных фактора, из которых складывается платежеспособность организации:

- Наличие активов: деньги, имущество, дебиторская задолженность, акции и доли в других компаниях, оборудование.

- Степень ликвидности активов. Ликвидность — это возможность продажи или использования активов для погашения задолженностей. Важен не только размер активов, но и то, насколько быстро компания сможет их реализовать по рыночной цене. Например, продать оборудование или другое имущество, чтобы выполнить обязательства перед кредиторами.

Платежеспособность может быть краткосрочной и долгосрочной. Под краткосрочной понимают способность компании погашать свои срочные обязательства деньгами или краткосрочными финансовыми вложениями — наиболее ликвидными активами. Долгосрочная платежеспособность показывает возможность выполнить обязательства в будущем.

Отличие платежеспособности от ликвидности

Есть два основных подхода к определениям этих понятий. Представители первого считают, что и платежеспособность, и ликвидность — это способность компании вовремя расплачиваться по своим обязательствам.

Сторонники второго подхода разграничивают термины. Если платежеспособность показывает возможность компании рассчитаться по краткосрочным и долгосрочным обязательствам, то ликвидность — скорость продажи активов, за счет которых можно платить по долгам.

Разберем пример

В бухгалтерском балансе компании сумма активов больше суммы обязательств. Значит, в целом организация платежеспособна. При этом большинство активов сосредоточены в основных средствах, а денег у компании практически нет. Основные средства сложно быстро продать по рыночной цене, то есть активы труднореализуемые. Поэтому когда оборудование компании выйдет из строя, получится, что денег на незапланированный ремонт техники нет. Это говорит о низкой ликвидности компании.

Кто может оценивать платежеспособность

Оценка состояния бизнеса — важный инструмент для планирования деятельности компании. Результаты финансового анализа помогают эффективнее использовать ресурсы предприятия и формировать стратегию долгосрочного развития. Наряду с руководителями состояние бизнеса оценивают банки, инвесторы, страховые компании, представители государственных ведомств.

Руководители, собственники, учредители, акционеры

Цель — вовремя выявить, что финансовое положение компании ухудшается, предпринять меры, чтобы исправить ситуацию и не допустить возникновения признаков банкротства.

Партнеры

Если компания планирует новое сотрудничество или рассматривает перспективу долгосрочной работы с контрагентом, то оценивает показатели его платежеспособности. Это помогает определить, сможет ли выбранный партнер погасить свои обязательства в сроки, предусмотренные договором, например оплатить товар или выполненные работы.

Инвесторы

Оценивают целесообразность инвестиций, определяют объем следующих вложений или принимают решение об отказе от проекта.

Банки

Если организация обращается за кредитом на развитие бизнеса, сотрудники банка оценивают платежеспособность фирмы, чтобы выяснить, в состоянии ли она погасить кредит. Также определяют размер ссуды или займа, который можно одобрить.

Проверьте контрагента в Фокусе

Получайте информацию о компаниях, ИП и физлицах за считанные минуты, наблюдайте за важными изменениями в их работе

Какие показатели нужны для оценки платежеспособности

Для анализа платежеспособности используется довольно много показателей финансового состояния. Их называют коэффициентами. Перечень некоторых показателей и порядок их расчета можно найти в Методологических рекомендациях по проведению анализа финансово-хозяйственной деятельности организации или Методических рекомендациях по оценке эффективности инвестиционных проектов.

Рассмотрим основные коэффициенты.

Коэффициент финансовой устойчивости показывает, насколько организация независима от займов и кредитов, а также объем средств, которые компания может использовать для работы. Показатель рассчитывается как соотношение суммы собственного капитала (стр. 1300 бухгалтерского баланса) и долгосрочных обязательств (стр. 1400 бухгалтерского баланса) к валюте баланса (стр. 1700 бухгалтерского баланса).

К (фин. ус.) = (стр. 1300 + стр. 1400) / стр. 1700.

| Значение | Что это значит |

|---|---|

| < 0,6 | Компания рискует попасть в финансовую зависимость от кредиторов |

| ≥ 0,6 | Оптимальное значение коэффициента |

| 0,6–0,95 | Растет независимость организации от займов и кредитов |

| > 0,95 | Организация не использует все возможности для развития |

Коэффициент независимости, или автономии, показывает, насколько активы организации сформированы из собственных средств — без привлечения стороннего капитала или вложений. Коэффициент рассчитывается как соотношение между показателями собственного капитала (ст. 1300 бухгалтерского баланса) и валютой баланса (стр. 1700 бухгалтерского баланса).

К автономии = стр. 1300 / стр. 1700.

Оптимальное значение показателя — ≥ 0,5 — говорит о возможности организации за счет собственных средств погасить обязательства, а следовательно, указывает на надежность компании.

Коэффициент общей платежеспособности показывает, насколько фирма может покрыть все свои обязательства активами, которыми она располагает.

К (общ. плат.) = стр. 1300 / (стр. 1520 + стр. 1510 + стр. 1550 + стр. 1400).

Наиболее оптимальное значение — 2 — говорит о возможности организации погасить обязательства за счет собственных активов.

Для анализа платежеспособности также используют три показателя в сфере ликвидности активов.

Коэффициент срочной ликвидности показывает возможность компании погасить свои краткосрочные обязательства за счет наиболее ликвидных активов.

К (ср. л.) = (стр. 1230 + стр. 1240 + стр. 1250 + стр. 1260) / (стр. 1500 — стр. 1530 + стр. 1540).

Наиболее эффективный показатель — от 0,8 до 1 — отражает возможность быстро покрыть краткосрочные обязательства. Еще рекомендуют обращать внимание на показатель состава активов. Он не должен состоять в основном из дебиторской задолженности, так как на ее взыскание нужно время.

Коэффициент текущей ликвидности показывает, в какой степени оборотные активы покрывают краткосрочные обязательства. К оборотным относятся активы, используемые в производстве или купленные для перепродажи. Например, сырье или полуфабрикаты для переработки. К ним также можно отнести деньги, ликвидные ценные бумаги и дебиторскую задолженность. В балансе это отражается в строке 1200.

К (тек. л.) = (1200 + стр. 1170) / (стр. 1500 — стр. 1530 + стр. 1540).

Наиболее оптимальный показатель 1–2. Если он меньше единицы, значит, компания не может погашать свои текущие обязательства.

Коэффициент абсолютной ликвидности показывает способность фирмы расплачиваться по краткосрочным обязательствам с помощью высоколиквидных активов.

К (абс. л.) = (стр. 1240 + 1250) / (стр. 1510 + стр. 1520 + стр. 1550).

Если показатель 0,2, это говорит о возможности компании погасить около 20 % от своих краткосрочных обязательств в сжатые сроки.

Проверьте контрагента в Фокусе

Получайте информацию о компаниях, ИП и физлицах за считанные минуты, наблюдайте за важными изменениями в их работе

Основные правила при оценке платежеспособности

Для оценки платежеспособности также используются вертикальный и горизонтальный методы анализа бухгалтерской отчетности. Рассмотрим каждый из них.

Горизонтальный анализ позволяет проанализировать, как со временем меняются показатели. Чтобы применить метод, сравнивают показатели балансов на разные отчетные даты за аналогичный период. Например, сопоставляют показатели дебиторской задолженности (стр. 1230 бухгалтерского баланса). Если значение выросло, это может говорить как о недостаточной работе компании по взысканию долгов, так и о расширении производства и привлечении новых партнеров.

По общему правилу, показатель положительной динамики работы компании — это увеличение денежных средств в бухгалтерском балансе. Но такое изменение нужно рассматривать в совокупности с другими значениями. Если у компании становится больше долгов, есть риск, что фирма не сможем погасить свои обязательства перед партнерами.

При вертикальным анализе рассмотривают показатели бухгалтерского баланса на определенную дату. Это позволяет определить структуру активов и обязательств. Другими словами, посмотреть вес каждой позиции в общих показателях баланса. Итог баланса организации принимают за 100 % и рассчитывают процентное соотношение каждой статьи баланса.

Посчитаем вес денежных средств в общем отношении к балансу.

Сначала рассчитаем итого по балансу (=валюта баланса) = стр. 1100 (итого по разделу I) + стр. 1200 (итого по разделу II).

Затем возьмем нужный показатель, например денежные средства и их эквиваленты (стр. 1250 бухгалтерского баланса).

Рассчитываем его вес в процентном соотношении:

Стр. 1250 / валюта баланс × 100 % = вес (%).

С помощью расчета этих показателей можно понять структуру баланса фирмы потенциального контрагента.

Проверьте контрагента в Фокусе

Получайте информацию о компаниях, ИП и физлицах за считанные минуты, наблюдайте за важными изменениями в их работе

Основные методы оценки платежеспособности

На какие основные элементы бухгалтерского баланса необходимо обращать внимание

Схема расположения данных в бухгалтерском балансе составлена так, что активы группируются по степени их ликвидности. Наиболее ликвидные расположены в конце бухгалтерского баланса, а наименее — в начале. Например, денежные средства как наиболее ликвидные располагаются в конце баланса, а недвижимость, которую не так легко продать по рыночной цене, в начале.

Все активы компании можно разделить на четыре основные группы.

Первая группа — высоколиквидные активы

К ним относятся денежные средства и краткосрочные финансовые вложения. С их помощью организация сможет в любое время погасить свои долги. При продаже такие активы почти не теряют в рыночной стоимости. В бухгалтерском балансе показатели стр. 1250 + стр. 1240.

Вторая группа — быстрореализуемые активы

К ним можно отнести дебиторскую задолженность компании сроком до 12 месяцев и другие оборотные активы, например банковские вклады. Такие активы фирма может достаточно быстро перевести в деньги и выполнить обязательства перед контрагентами. В бухгалтерском балансе показатели стр. 1230 + стр. 1260.

Третья группа — медленно реализуемые активы

Включает в себя дебиторскую задолженность со сроком погашения более 12 месяцев, запасы организации (товар на складе, сырье), финансовые вложения. Для перевода таких активов в деньги понадобится время, то есть их ликвидность ниже активов второй группы. В бухгалтерском балансе показатели стр. 1210 + стр. 1220 + стр. 1170.

Четвертая группа — труднореализуемые активы

Компания постоянно использует их в своей деятельности. К ним относятся собственная недвижимость, транспорт, зарегистрированные программы, базы данных, изобретения, секреты производства. Чтобы реализовать активы четвертой группы, понадобится больше всего времени, поэтому их ликвидность самая низкая. В бухгалтерском балансе показатели стр. 1100 — стр. 1170.

Если в балансе преобладают активы первой и второй групп, можно сделать вывод о высокой платежеспособности фирмы. Но для комплексного анализа этого недостаточно. Еще нужно оценить показатель чистых оборотных активов. Если они есть, это значит, что компания в состоянии не только погасить обязательства, но и продолжить развитие. Показатель чистых оборотных активов рассчитывается как разница между совокупностью оборотных активов и краткосрочными обязательствами перед третьими лицами.

Чистые оборотные активы = стр. 1200 – (стр. 1500 — стр. 1530 — стр. 1540).

Полученное значение должно быть больше нуля. Это будет говорить о том, что после погашения компанией своих обязательств у нее останутся ресурсы для развития.

При принятии решения важно учитывать не только оценку показателя чистых оборотных активов, но и изменение его значения во времени. Если показатель растет достаточно долго, значит, собственные оборотные активы избыточны, что приводит к снижению деловой активности. При уменьшении показателя можно говорить о недостаточности собственных оборотных средств, что угрожает финансовой стабильности. Другими словами, у организации может быть недостаточно средств, чтобы погасить краткосрочные обязательства.

Как оценить платежеспособность контрагента в Контур.Фокусе

Проверьте контрагента прямо сейчас

Контур.Фокус в разы ускоряет анализ платежеспособности компании. С помощью аналитики и графиков можно быстро сделать выводы о финансовом положении контрагента.

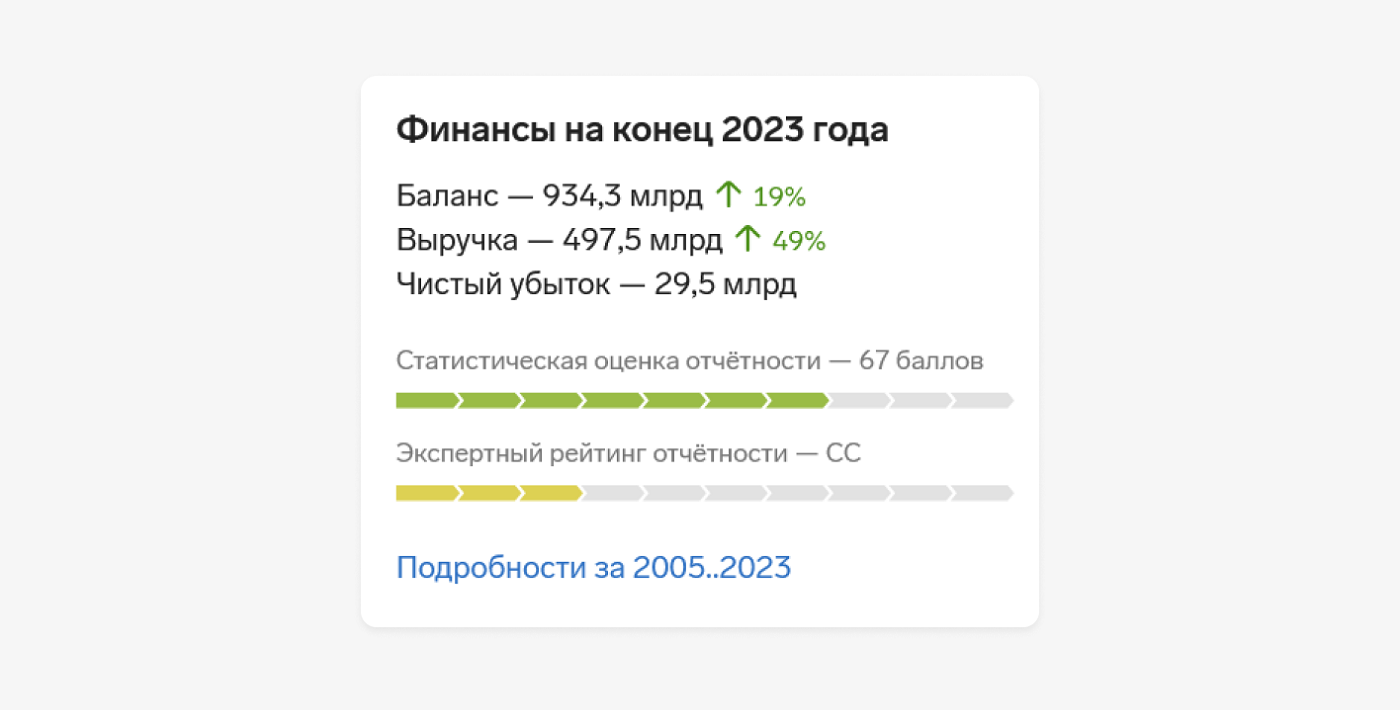

Данные бухгалтерской отчетности загружаются в сервис из Государственного информационного ресурса бухгалтерской отчетности (ГИР БО). Сведения отображаются в блоке «Финансы» в карточке компании. Вы можете быстро посмотреть основные показатели организации по итогам года: баланс, выручку и чистую прибыль. Также Фокус показывает, на сколько изменились значения показателей по сравнению с предыдущим периодом.

А еще в блоке «Финансы» отображаются результаты автоматического финансового анализа компании: статистическая оценка отчетности и экспертный рейтинг. Эти показатели помогают быстро определить, не начнет ли организация процедуру банкротства в следующем году, и оценить ее положение относительно других компаний той же отрасли.

Кликнув на кнопку «Подробности», вы можете детально изучить информацию. Так, данные бухгалтерских форм собраны в таблицах. Нужные поля вы можете добавить в общий интерактивный график, чтобы проследить, как менялось значение каждого показателя, будь то размер уставного капитала или количество заемных средств. Наведя на линию, вы увидите значение показателя в определенный отчетный период.

Подробный анализ финансового состояния контрагента тоже не придется искать — готовый документ уже есть в Фокусе. Скачайте отчет в формате PDF, чтобы понять, из чего сложилась такая оценка финансового состояния предприятия. Документ готовится на основе бухгалтерской отчетности, которую ежегодно сдает компания.

Проверьте контрагента в Фокусе

Получайте информацию о компаниях, ИП и физлицах за считанные минуты, наблюдайте за важными изменениями в их работе

Коротко о главном

Анализ платежеспособности контрагента — это важный этап до начала сотрудничества, так как он позволяет оценить риски дальнейшей работы с партнером. Главное, помнить про следующие моменты:

- Платежеспособность и ликвидность — это разные термины.

- Платежеспособность — это в целом возможность компании рассчитаться по своим долгам, в том числе перед своими контрагентами.

- Ликвидность — это параметр, который оценивает скорость превращения активов компании в реальные деньги, которые можно направить на погашение долгов.

- При оценке ликвидности бизнеса в первую очередь смотрите на величину наиболее ликвидных активов в балансе — денежных средств.