Иногда налоговый режим контрагента может повлиять на решение заключить с ним сделку. Какие есть системы налогообложения и как узнать, какую применяет контрагент, разберем в статье.

Убедитесь в надежности контрагента

Контур.Фокус проанализирует финансовое состояние и судебные дела компании, предупредит о банкротстве и других рисках

Системы налогообложения, действующие в России в 2025 году

Условно все варианты налогообложения организаций и ИП можно разделить на две группы: основная система налогообложения и специальные налоговые режимы.

Основная система налогообложения (ОСН) — это базовый режим уплаты налогов, который компании и ИП применяют по умолчанию. Он действует:

- до момента пока фирма или предприниматель не заявили в налоговую о намерении перейти на спецрежим;

- или с момента, когда налогоплательщик утратит право на спецрежим, например, превысит установленный лимит по доходам.

Имейте в виду, что в Налоговом кодексе РФ понятие ОСН не встречается. А специальные налоговые режимы там есть.

У ОСН нет ограничений по видам деятельности, количеству работников или выручки — ее может применять любой бизнес. Однако для налогоплательщиков на ОСН нет никаких послаблений: они платят все предусмотренные законом налоги и сдают максимум отчетностей. В общем случае по сравнению по спецрежимами на ОСН самая высокая налоговая нагрузка, но бывают и исключения.

Специальные налоговые режимы объединяет то, что их могут применять не все налогоплательщики. К ним устанавливают ряд критериев: определенный вид деятельности, максимальное количество выручки или работников. Как правило, спецрежим облегчает налоговое бремя бизнеса: налогоплательщиков освобождают от некоторых видов платежей, они платят налог по сниженной ставке или реже предоставляют отчетность.

Налоговый кодекс РФ предусматривает шесть видов спецрежимов (п.2 ст. 18 НК РФ):

- единый сельскохозяйственный налог (ЕСХН);

- упрощенная система налогообложения (УСН);

- система налогообложения при выполнении соглашений о разделе продукции (СРП);

- патентная система налогообложения (ПСН);

- налог на профессиональный доход (НПД);

- автоматизированная упрощенная система налогообложения (АУСН).

Рассмотрим подробнее каждый спецрежим.

УСН

УСН — это специальный режим налогообложения, который позволяет организациям и ИП не платить налог на прибыль организации, НДФЛ и налог на имущество. Однако в некоторых случаях по недвижимости, оцениваемой по кадастровой стоимости, заплатить налог на имущество упрощенцы все равно обязаны (п. 2, 3 ст. 346.11 НК РФ).

С 1 января 2025 года бизнес на УСН в общем случае признается плательщиком НДС. Они могут исчислять этот налог по стандартным ставкам 10 % и 20 % или по сниженным — 5 % и 7 %. Освобождены от НДС только упрощенцы с доходом до 60 млн рублей (п. 1 ст. 145 НК РФ). При этом освобождение от НДС на некоторые операции не распространяется, например, заплатить этот налог придется при ввозе товаров на территорию РФ.

Налогоплательщик выбирает один из двух объектов налогообложения: «Доходы» или «Доходы минус расходы». Законами субъектов РФ ставка налога с доходов может быть снижена до 1%, а с доходов минус расходов до 5%. И платит с него налог по установленной ставке: 6 % для УСН «Доходы» и 15 % для УСН «Доходы минус расходы». Декларацию нужно сдавать раз в год.

Для УСН нужно соблюдать несколько условий:

- получать годовой доход не больше 450 млн рублей;

- нанимать не больше 130 человек;

- остаточная стоимость основных средств не должна превышать 200 млн рублей.

Также УСН не вправе применять лица, перечисленные в п. 3 ст. 346.12 НК РФ.

Лимит по годовому доходу и остаточной стоимости основных средств будет ежегодно индексироваться на коэффициент-дефлятор.

Основные средства — это имущество, которое необходимо предпринимателю для производства или оказания услуг. Например, станки, специальное оборудование и инструменты для изготовления продукции.

Если ИП или фирма не соответствует этим условиям, инспекция не разрешит применять УСН.

Чтобы перейти на УСН в следующем году, нужно подать заявление в инспекцию не позднее 31 декабря текущего года (п. 1 ст. 346.13 НК РФ). Исключение — новые организации и ИП. Они могут направить заявление вместе с документами на регистрацию или в течение 30 дней с момента постановки на учет в налоговую (п. 2 ст. 346.13 НК РФ).

Имейте в виду, что перейти на другой налоговый режим в течение года не получится. Если захочется изменить систему уплаты налогов, придется ждать до конца года и подать заявление о переходе на другой режим до 15 января следующего года (п. 5 ст. 346.13 НК РФ). При этом право на спецрежим можно утратить при нарушении условий его применения.

ЕСХН

Особенность ЕСХН в том, что он действует только для организации и индивидуальных предпринимателей растениеводства, сельского и лесного хозяйства, животноводства. Вместо налога на прибыль или НДФЛ и налога на имущество сельскохозяйственные производители платят единый налог — 6 % с доходов за вычетом расходов. Регионы имеют право сами устанавливать ставку по ЕСХН. При этом она не может превышать 6 %. Например, в Московской области ставка по ЕСХН равна нулю, а в Челябинской области — трем процентам. Декларацию сдают один раз в год.

Чтобы перейти на ЕСХН, фирма или ИП должны получать от сельхоздеятельности не меньше 70 % от всех доходов. Также ЕСХН могут применить градообразующие рыбохозяйственные предприятия. Ограничений по размеру выручки для налогоплательщиков, как при УСН, нет. Работников тоже можно нанимать в неограниченном количестве. Исключение есть только для рыбохозяйственных организаций — у них средняя численность сотрудников за год не должна превышать 300 человек.

Порядок перехода на ЕСХН такой же, как при УСН: заявление подают при регистрации или течение 30 дней после постановки на учет в налоговой (п. 1 ст. 346.3 НК РФ). Остальные обращаются в налоговую не позднее 31 декабря текущего года, чтобы перейти на ЕСХН в следующем году (п. 2 ст. 346.3 НК РФ). В течение года сменить налоговый режим нельзя.

СРП

Соглашение о разделе продукции — это договор, по которому государство разрешает организации искать и добывать полезные ископаемые на его участке недр, а компания добывает ресурсы за свой счет и делится их частью.

Фирма, которая заключила соглашение с государством, платит налоги в особом порядке. Организация освобождена от региональных и местных налогов, а суммы по некоторым платежам ей компенсируют, например, по НДС, земельному налогу, акцизу. Также фирма частично не платит налог на имущество. Основные средства, нематериальные активы, запасы и затраты, которые используют для добычи полезных ископаемых, налогом не облагаются.

ПСН

Предприниматель может сэкономить на налогах, перейдя на патентную систему налогообложения (ПСН). Для этого он приобретает патент на срок от одного до двенадцати месяцев и платит фиксированную сумму до конца действия документа. При этом ИП освобождается от уплаты НДФЛ, налога на имущество и частично от НДС (однако при совершении некоторых операций этот налог все равно нужно заплатить). Патент может получить только ИП, для организаций ПСН не предусмотрена.

Для ИП на ПСН есть два общих ограничения:

- доход не должен превышать 60 млн рублей в год;

- средняя численность работников за год не может быть больше 15 человек.

Если не соблюдать эти условия, предприниматель утратит право на патент.

ПСН можно совмещать с другими налоговыми режимами (ОСН, УСН, ЕСХН).

ПСН могут применять только ИП, которые ведут бизнес по одному из перечисленных в законе видов деятельности. НК РФ устанавливает общий список (п. 2 ст. 346.43 НК РФ), а регионы выбирают из них те, которые будут действовать на их территории. Есть ограничения и по потенциально возможной сумме дохода по каждому виду деятельности. Их также устанавливают субъекты.

Регионы могут вводить дополнительные ограничения для применения ПСН. Например, в Свердловской области не могут перейти на ПСН ИП, которые сдают номера в гостиницах или общежитиях на площади больше 200 кв.м (ст. 1-1 закона Свердловской области от 21 ноября 2012 года N 87-ОЗ).

Стоимость патента рассчитывается по ставке 6 % от потенциально возможного годового дохода. Это значит, что предприниматель должен заранее просчитать примерную сумму дохода, которую он получит в будущем году, и с этой суммы заплатить налог. На портале ФНС есть калькулятор, чтобы посчитать примерную стоимость патента.

НПД

Этот спецрежим применяют физлица и ИП, работающие сами на себя без наемных сотрудников. Их еще называют самозанятыми. Физлицам налог на профессиональный доход (НПД) заменяет НДФЛ, а ИП — НДФЛ, НДС и страховые взносы. Есть ограничение по годовому доходу: самозанятый не должен зарабатывать больше 2,4 млн рублей.

Регистрация в качестве самозанятого и все расчеты с инспекцией происходят через приложение «Мой налог». Отчетность сдавать не нужно. Ставка налога зависит от того, кто заплатил самозанятому: человек или юрлицо. Если покупатель — физлицо, ставка 4 %, если организация — 6 %.

АУСН

Автоматизированная упрощенная система налогообложения — это экспериментальный спецрежим. Сам эксперимент о его применении продлится до 31 декабря 2027 года.

Изначально этот режим действовал только в четырех субъектах: Москве, Московской и Калужской областях, Татарстане. Однако с 2025 года его применение расширили — сейчас он действует в большей части регионов РФ. Актуальный список можно найти на официальном сайте ФНС РФ.

АУСН похож на УСН: его применяют как организации, так и ИП. Вместо НДФЛ и налога на прибыль организации, налога на имущество (за исключением налога с недвижимости, налоговая база по которой определяется по кадастровой стоимости) и НДС, бизнес платит налог с «доходов» либо «доходов минус расходы». Главное отличие в том, что сумму налога рассчитывает инспекция, а не налогоплательщик. Раз в месяц налоговая сама уведомляет предпринимателя о сумме, которую нужно заплатить.

АУСН рассчитан на малый бизнес с годовым доходом не больше 60 млн рублей, остаточной стоимостью основных средств не более 150 млн рублей и количеством сотрудников не больше пяти человек. ИП и фирмам на АУСН не придется сдавать налоговую отчетность, от выездных проверок их тоже освободят.

Зачем знать систему налогообложения контрагента

Компании и ИП, которые платят НДС, могут его возместить. Но это возможно только в том случае, если контрагент тоже платит этот налог. Иногда спецрежимы освобождают налогоплательщика от НДС. Поэтому если компания рассчитывает на вычет по НДС, лучше заранее проверить налоговый режим контрагента.

Еще налоговая система партнера косвенно указывает на масштабы бизнеса, потому что некоторые спецрежимы предусматривают ограничения по количеству сотрудников и размеру дохода. Этот момент стоит учитывать, если предстоит крупная сделка.

Проверьте контрагента прямо сейчас

Как проверить систему налогообложения контрагента онлайн

Есть несколько способов проверить систему налогообложения, применяемую партнером. Все они подходят как для организаций, так и для ИП.

Проверка системы налогообложения ООО

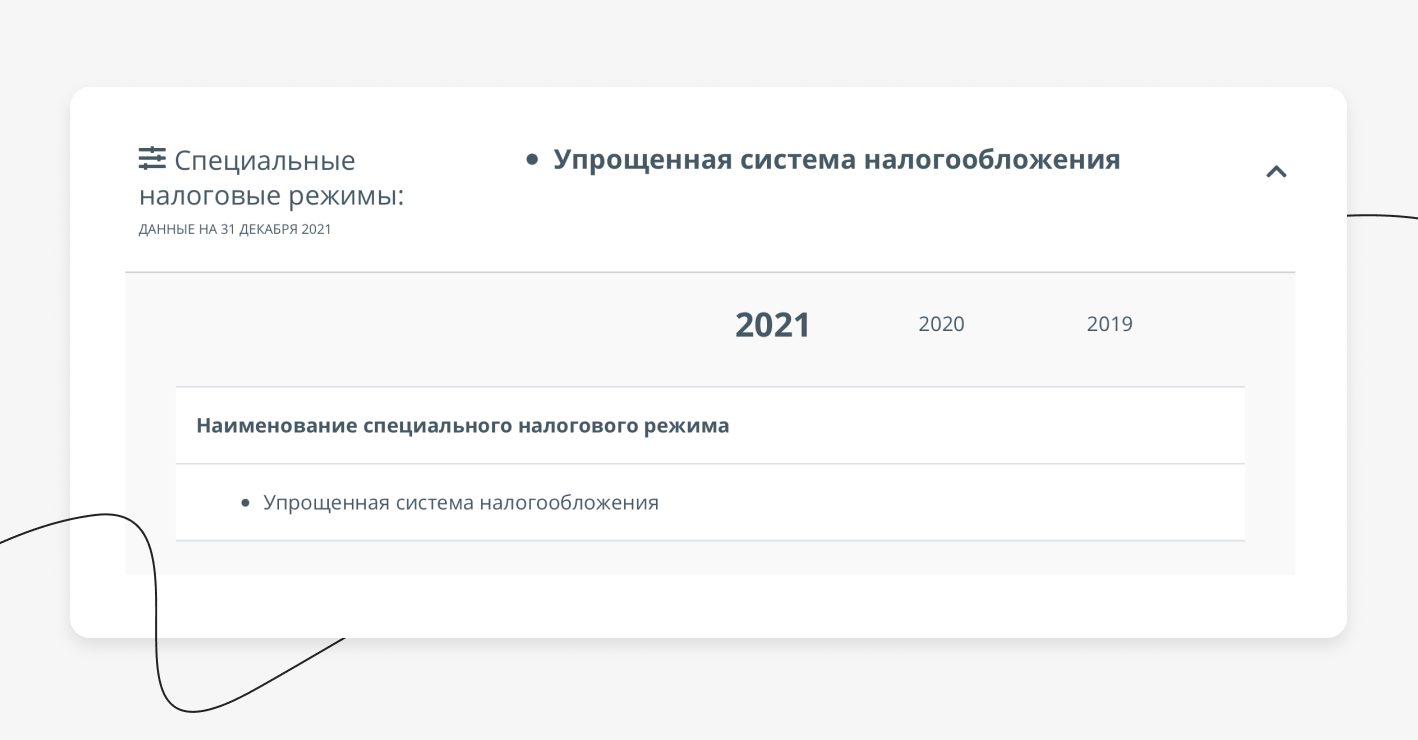

Чтобы проверить налоговый режим ООО, воспользуйтесь сервисом ФНС «Прозрачный бизнес». Введите в поиске код ИНН, ОГРН или название интересующей организации. Из результатов поиска выберите нужную фирму. В карточке компании найдите раздел «Специальные налоговые режимы». Если в нем написано «Специальный налоговый режим не применяется», значит, организация на ОСН. Если фирма применяет один из спецрежимов, это будет отображено.

На сайте налоговой есть информация только за предыдущие годы. Поэтому стоит учитывать, что на момент проверки налоговый режим фирмы мог измениться.

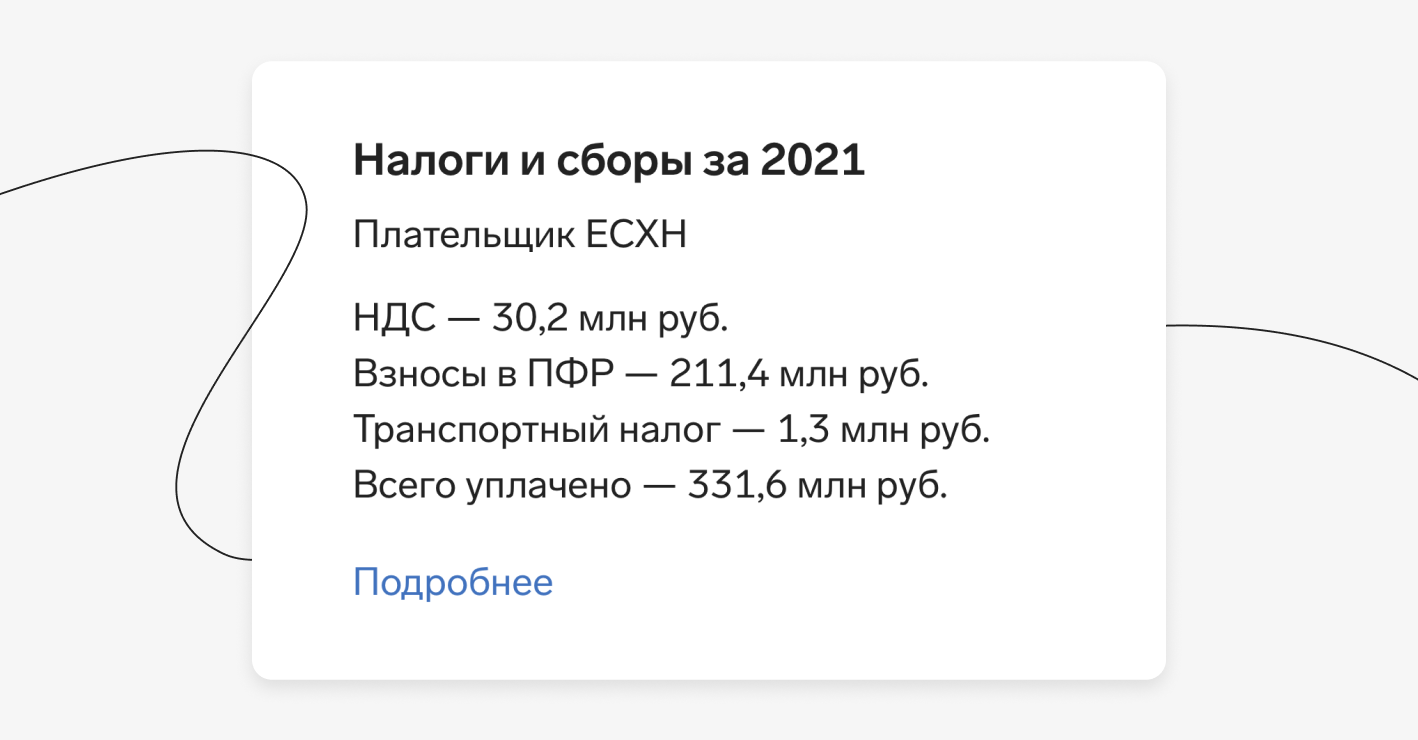

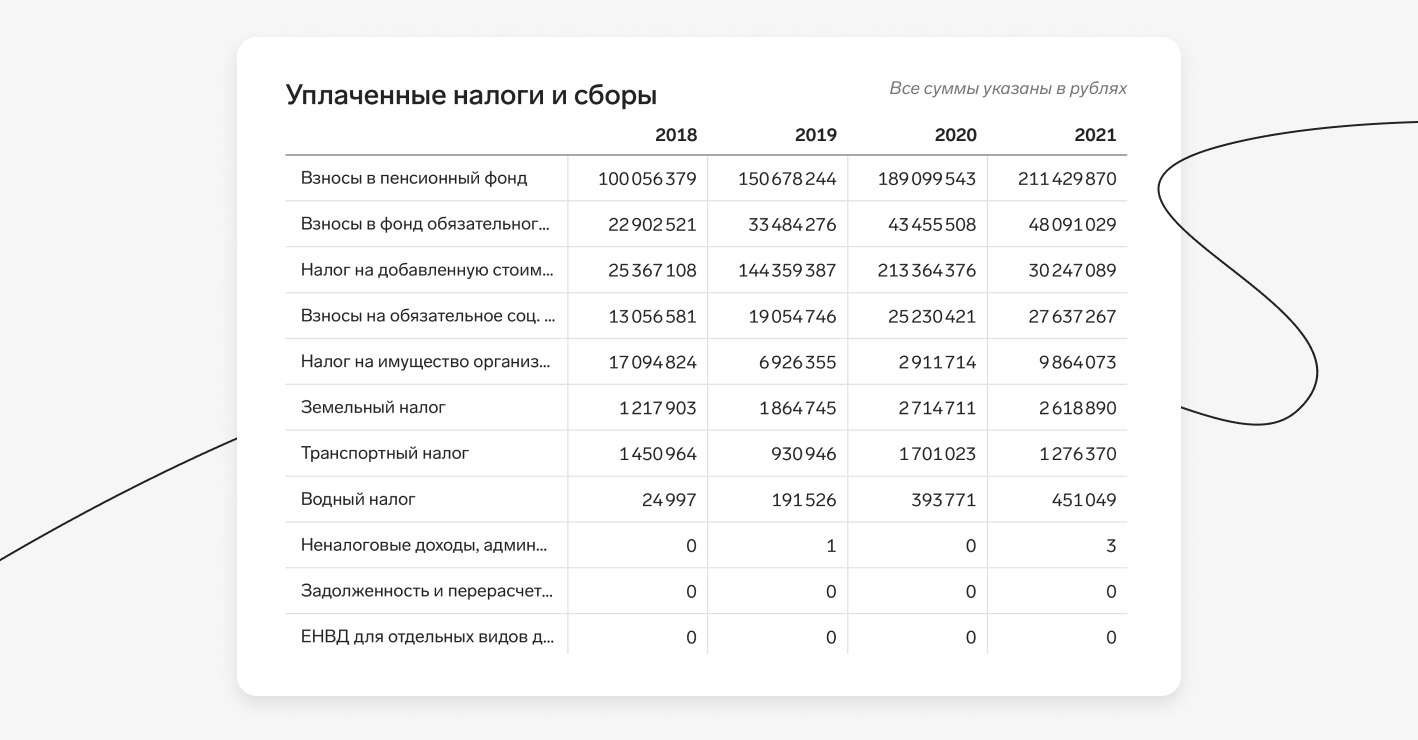

Узнать не только о системе налогообложения, но и о сумме уплаченных налогов и сборов компании можно в Контур.Фокусе.

Зайдите в карточку организации, нажмите «Подробнее» или перейдите во вкладку «Налоги и сборы». Там вы увидите суммы налогов и сборов, задолженности по налогам и процент от доходов, который уплачивает организация.

В Контур.Фокусе находится официальная информация из госорганов. Сервис предоставляет сведения о налогах компаний за предыдущие годы.

Проверка системы налогообложения ИП

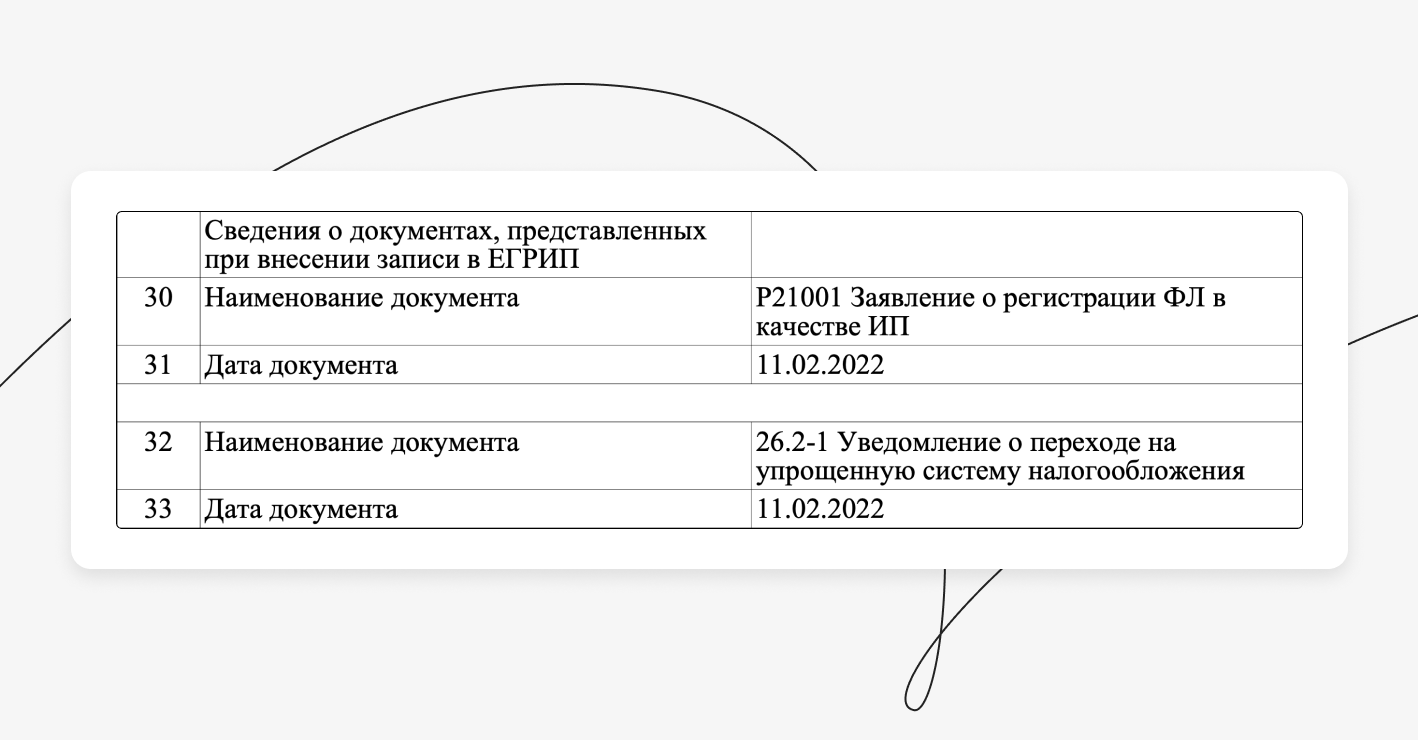

Еще один способ косвенно узнать режим уплаты налогов контрагента — изучить его выписку из налоговой. Зайдите на сайт ФНС, найдите интересующего предпринимателя, сохраните выписку. В ней найдите раздел «Сведения о записях, внесенных в ЕГРИП».

Если среди документов есть заявление о переходе на спецрежим, значит, контрагент подавал его в налоговую. Вероятно, сейчас он применяет именно эту систему налогообложения. Однако в ЕГРИП информация о подаче заявления отображается не всегда, а только в том случае, если его подали вместе с документами на регистрацию.

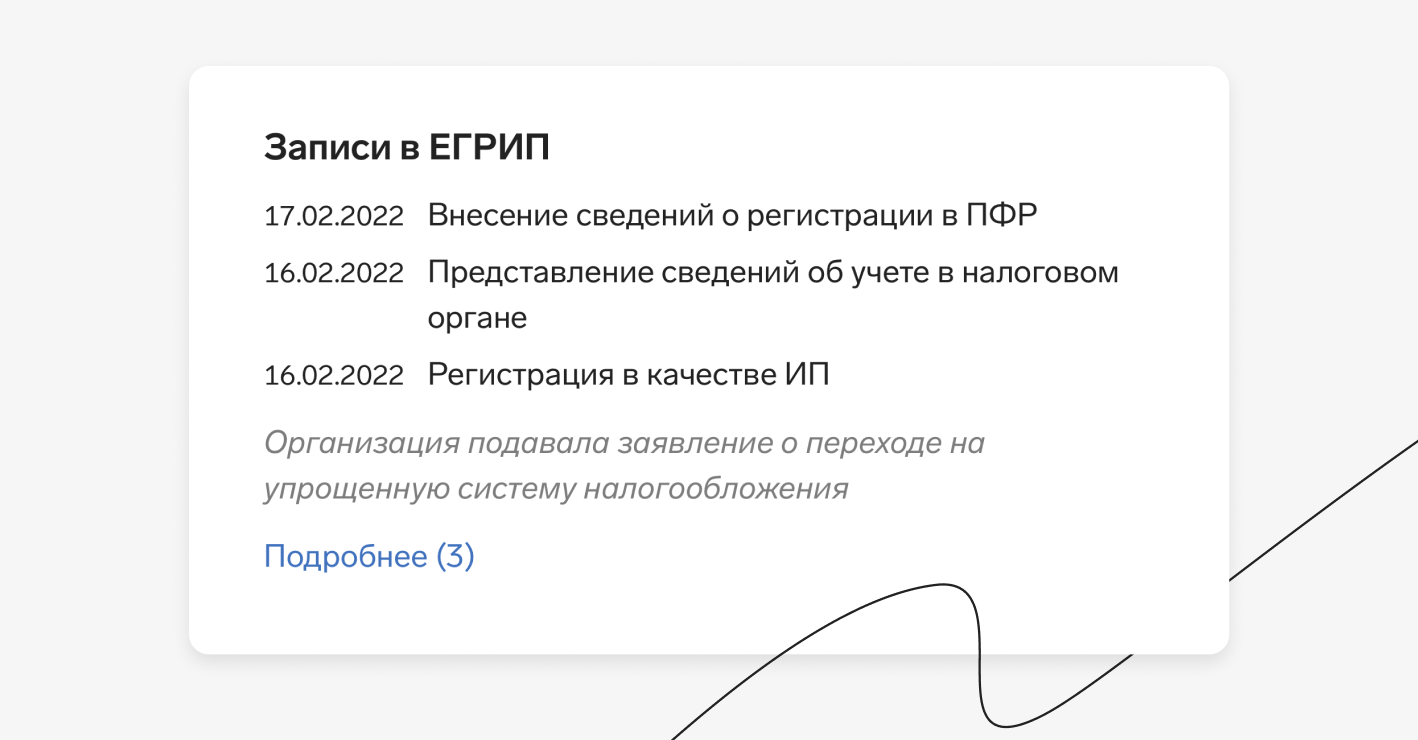

Контур.Фокус тоже покажет, если ИП подавал заявление о переходе на другой налоговый режим. Эти данные есть в разделе «Записи в ЕГРИП».

Как проверить режим налогообложения контрагента оффлайн

Единственный надежный способ узнать налоговую систему компании или ИП не онлайн — запросить информацию у самого контрагента. Можно попросить его направить карточку организации или письмо на фирменном бланке с печатью и подписью директора или предпринимателя.

Закон не регламентирует обязанность налоговой предоставлять информацию о системе налогообложения, применяемой контрагентом, поэтому запрос в инспекцию может остаться без ответа.

Налоговых режимов много, законодательство постоянно меняется. Чтобы не возникло проблем с инспекцией — например, если захочется возместить НДС — проверьте налоговый режим контрагента заранее.

Коротко о главном

При работе с контрагентом важно узнать его систему налогообложения заранее. В том числе от этого зависит, можно ли будет принять к вычету «входящий» НДС или нет. При проверке главное помнить следующие нюансы:

- в 2025 году действует общая система налогообложения и шесть спецрежимов;

- спецрежимы снижают налоговую нагрузку, но имеют ряд ограничений: по виду деятельности, по сумме дохода, по количеству сотрудников и иным параметрам;

- контрагенты на ПНС, АУСН и НПД не являются плательщиками НДС, следовательно, они не выставляют счета-фактуры, и принять НДС к вычету не получится;

- контрагенты на УСН или ЕСХН в 2025 году являются плательщиками НДС при условии, что они не используют освобождение от этого налога — следовательно, в общем случае такие поставщики смогут выставить счета-фактуры;

- проверить режим налогообложения контрагента можно онлайн, но сведения могут быть неактуальными, поэтому лучше запросить информацию оффлайн прямо у бизнес-партнера.

Сведения о специальных налоговых режимах, применяемых налогоплательщиками можно просмотреть в карточке организации в блоке «Налоги и сборы».